公開日 /-create_datetime-/

増税か減税か、知って得する2020年度税制改正のポイント

2020年度の税制改正により、人によっては納税額が変更になる可能性もあります。税制改正のポイントは2つあり、あらかじめ確認しておきましょう。

目次【本記事の内容】

変更となった基礎控除額と青色申告特別控除額

2020年度の税制改正で変更となるのは、基礎控除額と青色申告特別控除額です。所得合計額が多い人は基礎控除額が減る可能性があります。また、青色申告特別控除額も、確定申告の方法によって変わるため、申告の前に確認しておくことが必要になります。

まずは、この2つの変更点を、事前に確認しておきましょう。年末、あるいは確定申告の春まで、まだ時間が十分にあると思っていても、すぐに期日が迫ってくるものです。早めに準備しておくようにしましょう。

一律38万円の基礎控除が0~48万円に変更

これまでは、所得額に対しての基礎控除は、一律38万円でした。それが、2020年度の税制改正によって、合計所得額に応じて0~48万円となります。

【2020年税制改正より変更された基礎控除額】

(個人の合計所得額) (控除額)

2,400万円以下 48万円

2,400万円超2,450万円以下 32万円

2,450万円超2,500万円以下 16万円

2,500万円超 0円

合計所得額が2,400万円以下の場合は、基礎控除額が38万円から48万円に増えますから、税負担額の軽減となります。

ところが、合計所得額が2,400万円を超えると、38万円だった基礎控除額はこれまでよりも減額となります。

合計所得額2,400万円~2,450万円以下の基礎控除額が32万円、2,450万円超~2,500万円以下が16万円、2,500万円超は、基礎控除額が0円となりますので、高額所得者ほど税負担が、これまでより重くなりそうです。

青色申告特別控除額が65万円から55万円に減額

もう1つの税制改正のポイントは、青色申告特別控除額が65万円から55万円に減額となることです。

ただし、合計所得額が2,400万円以下で青色申告をしている場合の合計控除額は、基礎控除額が55万円(改正前65万円)で、合計控除額の48万円(改正前38万円)と合わせると103万円となり、青色申告特別控除額の合計額は、税制改正前と変わりません。

いずれにしても、合計所得額が2,400万円を超える高所得者ほど、税額が変更になる可能性があるので、土壇場で慌てることがないように、申告の前に確認しておくことをおすすめします。

「e-Tax」による電子申告と電子帳簿保存

青色申告特別控除額が65万円から55万円に減額となりましたが、青色申告の方法によっては、改正前の65万円に引き上げることもできます。

1つは、国税庁による申告・申請・納税に関するオンラインサービス「e-Tax」での電子申告です。合計所得額が2,400万円を超える高所得者で、税務署窓口や郵送で書面による確定申告をしてきた人は、e-Taxでの電子申告に切り替えることで青色申告特別控除額を65万円にすることができます。

もう1つの申告方法は、電子帳簿保存を行うことです。電子帳簿保存は、帳簿を電子データのまま保存できる制度ですが、この制度の適用を受けるためには、開始する日の3か月前の日までに、承認申請書を税務署に提出しなければなりません。

2020年度分の申告については、9月30日までに電子帳保存の申請書を提出しなければなりませんから、もたもたしていると間に合わなくなります。善は急げ、早めに申告の準備をしておきましょう。

まとめ

合計所得額や申告方法によって、控除額が減額になる場合と、増額になる場合があります。まずは自分の控除額がいくらになるのかを確認し、e-Taxや電子帳簿保存の申請が必要な人は、早めに準備しておきましょう。

※本記事の内容について参考にする際は、念のため関連省庁や専門家にご確認ください

おすすめコンテンツ

関連ニュース

人気記事ランキング

キャリア記事ランキング

新着動画

関連情報

-

【面接対策】ハイスキルエンジニア学生を惹きつける!必見の面談テクニック!

おすすめ資料 -

電子帳簿保存法Q&A【基礎編】

おすすめ資料 -

電子署名の適法性 ~日本の裁判手続きにおける電子署名の有効性~

おすすめ資料 -

効果的なメンタルヘルス対策とは?~離職・休職につながるメンタルヘルス不調と対策の実態~

おすすめ資料 -

人事給与アウトソーシングサービス導入検討のポイント(中堅規模企業向け)

おすすめ資料 -

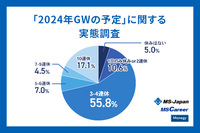

【管理部門199人に聞いた実態調査】 2024年GWの10連休取得率や最多連休日数などを発表!

ニュース -

東証プライム市場とは?コンセプト、上場基準、他市場との違いを解説

ニュース -

【〆切は4月30日】バックオフィスで頑張るアナタへ。新年度応援キャンペーン!豪華賞品が当たるチャンス

ニュース -

東海道・山陽新幹線のコワーキング座席「S Work車両」、券売機や「e5489」でも販売開始

ニュース -

弁護士におすすめの転職エージェント・転職サイト10選を徹底比較!

ニュース -

社員と会社の両方が幸せになる生活サポートとは?

おすすめ資料 -

新型コロナウィルス問題と見直しておきたい契約条項

おすすめ資料 -

契約ライフサイクルマネジメント(CLM)ソリューションの導入に向けて

おすすめ資料 -

休職・復職への対応と産業医の活用法

おすすめ資料 -

英文契約書のリーガルチェックについて

おすすめ資料 -

三井住友海上火災保険が“定時退社”を経営目標に。働き方改革推進のため「残業対策」に取り組む

ニュース -

新卒/中途社員への「オンボーディング」実態調査

ニュース -

【金融】四半期報告書廃止に伴う改正開示府令等、公表─金融庁 旬刊『経理情報』2024年4月20日号(通巻No.1708)情報ダイジェスト/金融・会計

ニュース -

介護・治療と仕事の両立支援は進んでいない実態が明らかに。介護状況の実態把握にも課題あり

ニュース -

税理士におすすめの転職エージェント・転職サイト10選を徹底比較!

ニュース