公開日 /-create_datetime-/

経費精算のルールを作成することは、経費使用のムダ抑制や法的リスク回避、経理部門の手間軽減、節税など多くのメリットがあります。本記事では、経費精算のルールを作成する目的、および経費精算のルールとして必要な項目・注意点について解説します。

目次【本記事の内容】

経費精算のルールを作成する目的

経費精算のルールを作成することには多くのメリットがあります。経費精算のルール作成の目的は以下の通りです。

目的1.経費使用のムダを抑制できる

経費精算のルールを作成することにより経費使用のムダを抑制できます。ルールがない場合には、たとえば出張の際の食事代や宿泊費を多く申請してしまうなど、必要以上の経費使用があり得ます。ルールを社内に周知することにより、必要以上の経費使用に対する抑止効果が期待できます。

目的2.法的リスクを回避し経費使用を適正化できる

経費精算のルールを作成することにより、法的リスクを回避し経費使用を適正化する効果も期待できます。経費精算のルールがないと、経費が不正使用され、管理責任を問われることで社会的信用が失墜する法的なリスクがあります。グレーゾーンを残さずに経費精算のルールを定めることにより、経費使用の妥当性を誰でもが判断できるようになり法的リスクが回避されます。

目的3.経理部門の手間を軽減できる

経費精算のルールを定めることにより経理部門の手間を軽減できます。会社が小さい頃はそれほどの手間でもなかった経費精算も、会社が大きくなって社員の数が増えるにつれ、出張や交際費使用などの頻度も増え、かかる労力は大きくなります。

経費使用についての会社のルールが経理部門だけで共有されている場合には、経費使用の妥当性を経理がすべて判断しなくてはなりません。また、ルールに反した経費の使用があった場合は差し戻しを行い、差し戻しの理由をいちいち社員に説明することも必要です。

経費精算のルールが全社員で共有されていれば、経費使用の妥当性を社員が自ら判断することができます。差し戻しの必要も減り、経理部門の手間は軽減できます。

目的4.社員の不公平感が解消される

経費精算のルールを作成することにより社員の不公平感が解消されます。はっきりとしたルールがないと、「上司の個人的な感情によって経費の支給が増えるのでは?」など、あらぬ誤解を社員から受けることがあるからです。

目的5.税務調査の信頼性が上がる

経費精算のルールを作成すると、税務調査の信頼性が上がります。経費精算のルールにより経費使用の妥当性が高められているとみなされるからです。

目的6.出張時の旅費・日当が経費となり節税効果がある

経費精算のルールがあれば、出張時の旅費・日当が経費として計上でき、企業と社員双方にとって節税の効果があります。出張時の旅費・日当について国税庁は、

(1) その支給額が、その支給をする使用者等の役員及び使用人の全てを通じて適正なバランスが保たれている基準によって計算されたものであるかどうか。

(2) その支給額が、その支給をする使用者等と同業種、同規模の他の使用者等が一般的に支給している金額に照らして相当と認められるものであるかどうか。

を判断基準に「経費として認める」としているからです。したがって、企業にとっては、経費精算のルールを作成することにより法人税・消費税・住民税を節税できます。また、社員にとっても所得税と住民税の節税になります。

非課税とされる旅費の範囲については、国税庁のホームページに詳しく記載されています。また、非課税とされる旅費の範囲を超える部分を、どのような所得区分にしたらよいかもあわせて記載されています。参考にしてください。

経費精算のルールとして必要な項目および注意点

上で見たとおり、経費精算のルールを作成することには多くのメリットがあります。それでは、実際に経費精算のルールを作成するに当たり、必要となる項目および注意点を見ていきましょう。

目的・適用範囲

経費精算のルールでは、ルールの目的と適用の範囲を冒頭に明示します。「業務のために社員が支出した経費について定める」などとするのが一般的でしょう。適用の範囲については、役員や正社員のみを対象とするのか、非正規社員やアルバイトも含めるのかについても明確にしておきます。

経費の種類

業務のために支出する経費として、何が認められて何が認められないのかについて明示します。

出張

出張については、まず出張の定義をはっきりとさせましょう。一般に、

・宿泊を必要とする出張

・片道100km~200km以上の移動をともなう日帰り出張

を「出張」として認める企業が多いようです。100km~200km未満の場合は「単なる外出として交通費の実費を支給し日当は支給しない」なども明記しておきましょう。

そのうえで、出張に関連する経費の何がどのように認められるのかについて列挙します。

・交通費

移動手段のうち航空機や電車などによるものは、エコノミークラスでなければいけないのか、ビジネスクラスやグリーン車など上位クラスが許容されるのはどのような場合なのかについて明示します。また、どのような場合に自家用車やタクシー・レンタカーなどの使用が認められるのか、および自家用車を使用した際に認められる経費(「最大○○円/km」など)についてもはっきりとさせましょう。

・宿泊費

宿泊するホテルについては、優先的に選択すべき予約方法を規定しましょう。そのうえで、宿泊代と日当の上限について明示します。

・飲食費

出張にともなう飲食費の上限を、朝食、昼食、夕食に分けてはっきりと規定します。

・その他の経費

支度料(出張が長期にわたる場合)、渡航手続費(海外出張の場合)、通信費(レンタルの携帯電話やポケットWi-Fiなど)がどのような場合に上限をいくらまでとして認められるのかを規定します。

・出張の手続き

出張の手続を、たとえば以下のように明確にします。

・出張申請・・・出張申請書を上長に提出し承認を受ける

・仮払申請・・・仮払申請書を提出することにより仮払いが受けられる

・出張期間中の勤務時間および休日

出張中の勤務時間および休日の取扱いについて明示します。出張中の勤務時間については算定が難しいため「所定労働時間の勤務とする」と規定するのが一般的です。出張期間中の休日については、業務を行った場合と行わなかった場合について宿泊費・日当を支給するのかどうか、休日に業務を行った場合には振替休日を認めるかどうかについてのルールが必要でしょう。

・出張中の事故・災害について

出張中の事故や災害について規定します。海外出張の場合には会社を受取人とした障害・疾病・生命保険等に加入することを義務付けることが必要でしょう。また、事故・疾病・災害などのために日程を変更し滞在を延長することになった場合、日当や宿泊費の取扱いをどのようにするのかもルールが必要です。

交際費と会議費

交際費については、原則として全額が損金不算入で、経費として計上することはできません。ただし、得意先との飲食費に関しては、

・一人あたり5,000円を超える飲食費については、50%が経費となり非課税

・一人あたり5,000円以下の飲食費については、全額が経費となり非課税

となっています。飲食費以外の、

・ゴルフや観劇、旅行などのイベントに際しての飲食費

・得意先を飲食店へ送迎するための費用

・飲食物の詰め合わせなどを贈答するための費用

などは全額が課税です。ただし、飲食費を非課税とするためには、

・飲食を行った年月日

・飲食に参加した得意先の氏名と会社名

・参加人数

・飲食費の総額と、飲食店の名称・所在地

などの事項を記載した書類の保存が必要です。

社員のみで行った飲食は、「社内飲食費」となり非課税の対象となりません。交際費として全額課税で計上することになります。

また、得意先と会議をする際の飲食代(茶菓子、弁当代など)は、「会議費」となり交際費には含まれません。したがって、金額に関わらず経費になり非課税です。

その他の経費

その他に経費として認められるものがある場合には、それらをすべて列挙し、必要なら上限の金額を指定します。

精算方法

経費の精算方法について「経費精算書に記載のうえ費用発生から○○日以内に提出する」などと指定します。領収証またはレシートの添付も義務付けましょう。上司の事前承認が必要な経費の精算方法(事前承認書を添付するなど)および領収証がない経費の精算方法(一切認めず自己負担とするなど)についても規定しましょう。

領収書がない場合や紛失した場合

経費の精算には原則として領収書が必要です。しかし、

・電車やバスなどの運賃

・ETC利用料

・得意先の人と移動中に自動販売機で現金購入した缶ジュース代

・打ち合わせをして割り勘で支払った喫茶店代

・得意先へのご祝儀や香典

など、領収書をもらうのが難しいケースもあります。また、もらった領収書を失くしてしまうこともあるでしょう。

その場合には、支払いの事実が証明できる書類をできる限り保存します。支払いの事実が証明できる書類とは、たとえば、IC乗車券の利用履歴、通帳や口座振替のお知らせ、クレジットカード利用明細書、慶弔関係の招待状などとなります。

また、支払いの事実が証明できる書類がない場合には、手帳や出金伝票などに経費の支払いについての詳細を記載し、保存しておくことが大切です。記載する内容は、

・支払いをした日付

・支払いをした相手の名前

・支払った金額

・支払った目的、品物などの内容

が最低限必要です。

現金での支払いが多い場合は、現金出納帳を作成するのもよいでしょう。現金出納帳は時系列上に入金・出金が記録されるため、適切な入出金が行われていることを示す証拠となります。

経費精算テンプレート

なお、マネジーでは経費精算のテンプレートを用意しています。こちらもぜひご活用ください。

経費精算のおすすめサービス

マネーフォワードクラウド経費-株式会社マネーフォワード

「現場・経理・経営の三方よし」を実現する経費精算プラットフォーム「マネーフォワード クラウド経費」 生産性向上だけではなく、リモートワーク対応したクラウドサービスです。 1.交通費・出張旅費の申請処理から会計ソフトへの仕訳連携まで対応 2.購買申請・住所変更・出張申請など柔軟な電子ワークフロー機能 3.請求書(受領)の電子処理機能も搭載しています。電子帳簿保存法にも対応可能です。

ジョブカン経費精算-株式会社Donuts

経費精算の申請・承認・経理業務をクラウド管理できる経費精算システムです。業務負担を軽減する他、組織の意思決定の高速化に貢献します。

Staple-クラウドキャスト株式会社

Staple (ステイプル)は、従業員による立替や、経費精算作業そのものを限りなくゼロに近づけることを目的とした経費精算サービスです。

数人〜数千人での利用も可能とする拡張性を有し、さまざまな要件に柔軟に対応します。「グッドデザイン賞」を受賞した洗練されたインターフェイスは多くのユーザーから支持を得ており、サービス利用継続率は99%以上、特にスマートフォンアプリでの操作感は業界随一を誇ります。

jinjer経費-株式会社ネオキャリア

「jinjer経費」は、煩雑な仕訳や入力工数を削減し、経費管理のオペレーションを効率化を実現する経費精算システムです。交通費、経費、交際費精算に対応しており、各企業ごとの科目設定も可能。クラウドによるデータの一括管理で効率的に経費データができるだけでなく、各事業部ごとの予算の使用実績や、将来の予算使途や金額などをリアルタイムで可視化することができます。

その他の経費精算システムの詳細はこちらからご確認ください。

まとめ

経費精算のルールを作成することは、経費のムダ抑制や、経理部門の手間の軽減、節税効果など多くのメリットがあります。実際に経費精算のルールを作成する場合には、細かな経費の取扱いまで一つ一つ規定することが必要です。また、経費精算のルールは定期的に見直しを行うことにより、改訂していくことも必要でしょう。

おすすめコンテンツ

関連ニュース

人気記事ランキング

キャリア記事ランキング

新着動画

関連情報

-

顧問契約書/コンサルティング契約書の作成で気を付けておくべき事

おすすめ資料 -

【新卒エンジニア育成】入社1年で8割が一人前!サイバーエージェントの新入社員育成

おすすめ資料 -

【衛生管理者の基本がわかる!】衛生管理者の選任と活動内容

おすすめ資料 -

契約書チェック(契約審査)の重要性とチェックを行う際のポイント

おすすめ資料 -

工事請負契約書とは?作成時の注意点などを解説!

おすすめ資料 -

小林製薬「紅麹」問題と2025年新卒採用活動休止の解説

ニュース -

【アパレル業界の人事】未経験で転職できる?仕事内容や給料について解説

ニュース -

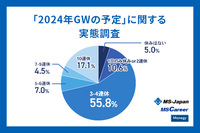

【管理部門199人に聞いた実態調査】 2024年GWの10連休取得率や最多連休日数などを発表!

ニュース -

東証プライム市場とは?コンセプト、上場基準、他市場との違いを解説

ニュース -

【〆切は4月30日】バックオフィスで頑張るアナタへ。新年度応援キャンペーン!豪華賞品が当たるチャンス

ニュース -

契約不適合責任とは?売買契約書で 注意すべきポイントについて

おすすめ資料 -

電子署名の適法性 ~日本の裁判手続きにおける電子署名の有効性~

おすすめ資料 -

契約書作成の際に必ず押さえておきたい8つのポイント

おすすめ資料 -

オフィスステーション導入事例集

おすすめ資料 -

人事異動・新入社員のエリア配属をラクにする住居手配を効率化するヒント

おすすめ資料 -

東海道・山陽新幹線のコワーキング座席「S Work車両」、券売機や「e5489」でも販売開始

ニュース -

弁護士におすすめの転職エージェント・転職サイト10選を徹底比較!

ニュース -

三井住友海上火災保険が“定時退社”を経営目標に。働き方改革推進のため「残業対策」に取り組む

ニュース -

新卒/中途社員への「オンボーディング」実態調査

ニュース -

【金融】四半期報告書廃止に伴う改正開示府令等、公表─金融庁 旬刊『経理情報』2024年4月20日号(通巻No.1708)情報ダイジェスト/金融・会計

ニュース