公開日 /-create_datetime-/

シリコンバレー銀行はなぜ破綻したのか?アメリカ経済でいま起きていること

FDIC(米連邦預金保険公社)は2023年3月10日、シリコンバレー銀行の業務を停止し、預金を管理下に置くことを発表しました。アメリカにおける資産順位16位の銀行が破綻した瞬間でした。アメリカ史上2番目に大きな規模の銀行破綻となりました。

しかもシリコンバレー銀行だけでなく、シルバーゲート銀行とシグネチャー銀行も破綻しており、たった5日の間に3行が姿を消したのです。米財務省とFRB(米連邦準備理事会)、FDICはすぐに共同で声明を出し、緊急の全額融資プログラムを用意し預金を全額保証することを発表したため、一応の落ち着きをみせた状況となっています。

コロナが収束し経済の回復をみせていたなかでの急転直下。アメリカでいったい何が起きていて、そもそもシリコンバレー銀行はなぜ破綻したのでしょうか。経緯とともに詳しく説明していきます。

アメリカ経済で起きていたこと

物価高による急激な金利引き上げ

アメリカではコロナ禍により、20年の経済成長率はマイナス3.4%を記録しましたが、その後パンデミック収束により経済回復が進んでいました。経済成長率は21年に5.7%と急回復しており、これまで抑制されてきた国内消費需要が一気に戻ってきた経済情勢でした。

しかしながら急激な需要回復に供給が追いついておらず、40年ぶりとなる物価高となったのです。さらに22年、ロシアのウクライナ侵攻によるエネルギーや原材料調達コストの高騰も物価高に拍車をかけました。

FRBは物価安定のために金利の引き上げに動くことになります。20年3月の政策金利は0.00~0.25%と大幅な金融緩和の状態だったのが、23年2月時点で政策金利を4.50%~4.75%とすることを決定しており、どれだけ急激に金利が引き上げられたのかが分かります。

「裸で泳いでいる」企業への融資拡大

低金利政策を追い風に、銀行は企業への融資を積極的に行いました。その中でもシリコンバレー銀行の特徴は顧客の多くがスタートアップ企業だったことです。テック企業を支える代表的な金融機関として知られ、テック系企業の約半数を顧客に抱えていたといわれるほどでした。

ウォーレン・バフェット氏の言葉に「波が引いた時に初めて誰が裸で泳いでいたか分かる」という格言があります。満ち潮つまり経済成長や金融緩和のような追い風の時は、調子の良さに浮かれて自分自身を見直すことを怠っていた企業が、潮が引いて自分を見てみると恥ずかしい状況になっている状態のたとえです。

シリコンバレー銀行は「裸で泳いでいる」企業への融資が、他の銀行と比べて大きな割合を占めていたと考えられています。これは財務基盤が脆弱なスタートアップ企業の特徴でもありますが、シリコンバレー銀行としてもその財務状況は百も承知で融資していたのでしょう。金融緩和により低金利政策がとられていた時期は、そういった企業への融資で大きな収益を上げていました。

なぜシリコンバレー銀行は破綻したのか

預金の急激な引き上げ

銀行では預金を運用して、長期融資等の債券に回して利益を得ています。つまり預金口座の現金こそが銀行ビジネスにおける原資となっているのです。融資が決まっているにもかかわらず現金がなくなるとキャッシュアウトを起こし、経営破綻に追い込まれます。

当然ながら銀行側もキャッシュアウトが起きないようにリスクヘッジを行い、健全性を保つ取り組みをしています。しかしながら今回は、急激な金利引き上げにより、予想を上回る規模とスピードで預金口座からの現金引き出しが発生したのです。

これまで低金利政策のもとで積極的に融資を受けてきたスタートアップ企業は、急に資金調達が困難になり預金を次々に引き出していったといわれています。

有価証券の含み損発生による信用不安

シリコンバレー銀行は金融緩和により余ったお金を、米国債などの有価証券に充てていました。しかし金利の引き上げにより債券の価値が大きく下がることになり、含み損が拡大しました。

そこに前述の大規模な預金引き出しが重なり、シリコンバレー銀行に対する信用不安が表面化したのです。銀行側としても対策する必要に迫られて増資を発表しましたが、結果的にさらに不安をあおる形になり、増資の引受先は見つからず、株価の急落、経営破綻に至ったのです。

何がいけなかったのか?日本の場合は?

シリコンバレー銀行破綻の原因は、専門家によりさまざまな意見が出されているところです。銀行側がスタートアップ企業に偏りすぎ、いびつなバランスを放置していた、という指摘もあれば、2018年に行われた金融規制強化法(ドッド・フランク法)の緩和により、銀行に対する健全性審査が甘くなっていたことを指摘する意見もあります。

まだ議論が現在進行形で進んでいる状況であり、要因も複雑で予想できなかったものもあるでしょう。ただ一つ言えることは、日本においてもインフレが進んでおり、大規模金融緩和の出口戦略が模索されているということです。

偶然にも黒田総裁が退任して植田氏が新総裁に着任し、金融政策の転換点を迎えています。いつか金利の引き上げを行い、金利政策を正常化する必要があるといわれるなか、日本はアメリカよりも長く、過激な金融緩和を行ってきました。

シリコンバレー銀行は一つの特殊事例ともいえ、アメリカと事情が異なる日本にそのまま適用するべきではないかもしれませんが、日本の金融政策や自社が取引している銀行の健全性を注意深くチェックすることが大切ではないでしょうか。

おすすめコンテンツ

関連ニュース

人気記事ランキング

キャリア記事ランキング

新着動画

関連情報

-

労働契約と業務委託契約の違いとは?契約書に記載すべき重要ポイントを解説

おすすめ資料 -

雇用契約書の記載事項を知りたい方必見!必須事項や注意点を解説

おすすめ資料 -

OFFICE DE YASAI 総務様必見!お役立ち資料

おすすめ資料 -

コロナで変わった人事現場の実態 人事給与アウトソーシングサービスを提供する三菱総研DCSが解説!

おすすめ資料 -

社員と会社の両方が幸せになる生活サポートとは?

おすすめ資料 -

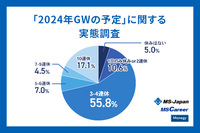

【管理部門199人に聞いた実態調査】 2024年GWの10連休取得率や最多連休日数などを発表!

ニュース -

東証プライム市場とは?コンセプト、上場基準、他市場との違いを解説

ニュース -

【〆切は4月30日】バックオフィスで頑張るアナタへ。新年度応援キャンペーン!豪華賞品が当たるチャンス

ニュース -

新卒/中途社員への「オンボーディング」実態調査

ニュース -

【金融】四半期報告書廃止に伴う改正開示府令等、公表─金融庁 旬刊『経理情報』2024年4月20日号(通巻No.1708)情報ダイジェスト/金融・会計

ニュース -

OFFICE DE YASAI 導入事例

おすすめ資料 -

組織を成功に導くサーベイツールの選び方

おすすめ資料 -

未来への備え:物流業界の2024年問題と企業の対策

おすすめ資料 -

働く人の意識を変える定点観測

おすすめ資料 -

元国税庁の電子帳簿保存法スペシャリストが教える|導入のために知っておくべき10のこと

おすすめ資料 -

税理士におすすめの転職エージェント・転職サイト10選を徹底比較!

ニュース -

管理部門・士業の「資格取得状況・キャリアアップ意欲」調査2024

ニュース -

2024年問題対策!建設業・運輸業界で使える補助金【東京都】

ニュース -

毎月勤労統計調査 令和6年2月分結果速報等 など|4月8日~4月14日官公庁お知らせまとめ

ニュース -

「簿記1級はやめとけ」と言われるのはなぜ?

ニュース