公開日 /-create_datetime-/

管理部門で働かれている方の業務課題を解決する資料を無料でプレゼント!

経理・人事・総務・法務・経営企画で働かれている方が課題に感じている課題を解決できる資料をまとめました!複数資料をダウンロードすることで最大3,000円分のギフトカードもプレゼント!

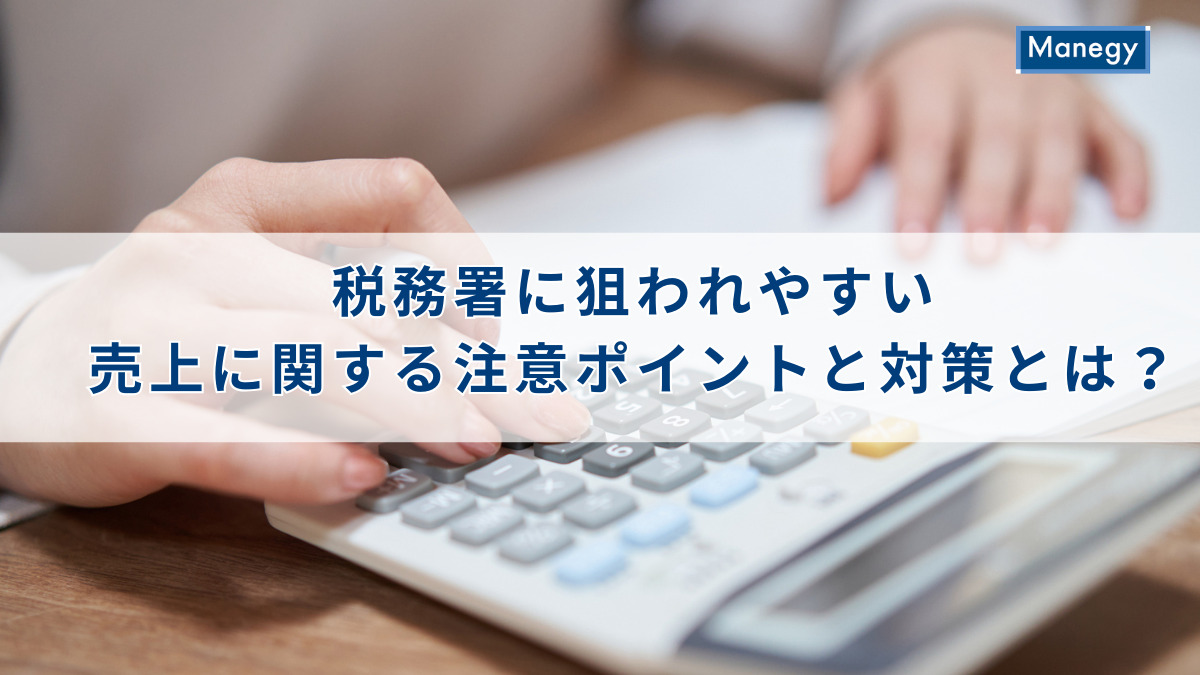

会社を経営するうえでは、業績は好調に見せたいものの、利益が増えれば税金も増えるという悩みがあるでしょう。

とはいえ、売上や経費を操作してしまうと、万が一税務調査が入ったりしたら一大事です。

違法ではなく節税するギリギリのラインはどこにあるのか、売上に関する視点から検証してみましょう。

単純に税額を抑えるなら、売上を少なくして経費を多く計上するという手段があります。

もちろん、悪意をもってこの方法を実行すると違法になります。

しかし節税対策も重要な経営課題なので、売上や経費の計上には業種や企業それぞれの事情も絡んできます。

そのため売上・経費の処理にはある程度の不確定さが生じ、税務署には独自の基準があるため、企業側と税務署側との見解がずれる可能性があります。

決算や確定申告後に、そのずれを指摘されるのが「任意調査」と呼ばれる税務調査です。

売上の計上では、意図的ではなくてもミスが生じることにより、税務署にチェックされた場合問題になるポイントがあります。

それが「期ずれ」と「現金売上」です。それぞれの注意点と、ミスを防ぐ対策を考えてみましょう。

事業年度をまたいだ売上などを、本来計上する年度とは異なる年度に計上することが期ずれです。経費処理でも起きる可能性があります。

期ずれが生じると本来の税額とは違ってしまうため、チェックが入ると申告漏れを指摘され、修正申告をしなければなりません。

期ずれを防ぐには、経理上の実現主義を徹底することと、各種証憑類を適切に管理することが重要です。

業種によっては、商品やサービスの代金を現金で決済する場合があります。

この売上に計上ミスがあると、やはり本来の税額とのずれが生じ、それを指摘されるかもしれません。

場合によっては架空申告や過少申告を疑われることもあります。

この場合も、契約書・請求書・領収書などの証憑類を、日頃から厳格に管理することが有効な対策になるでしょう。

もう1つ売上に関わる重要な問題が売上原価の扱いです。

売上原価が大きくなれば、その分利益が減ることになり税額も下がります。

企業が適正に売上原価を扱えば、年度ごとに大きく原価が変わることはあまりありません。

しかし計上された原価が大幅に変動するような場合は、税務調査の対象になる可能性があります。

このような問題を生じさせないためには、日々の会計処理を原則に従って適正に行うことが重要です。

売上や経費を含めて、経理上で扱うさまざまな項目を正確に、決められた期限や日付で処理していれば、決算で計上ミスが生じることも防げます。ミスを減らすためには、税務処理サービスの活用も1つの選択肢になるでしょう。

税務調査が行われる確率は非常に低いと言われています。

しかし売上原価や経費、そして利益の変動が大きい申告内容の場合には、調査の対象になりやすいようです。

日々の会計処理を厳格に行うことが、最も重要な経理担当者の責任でしょう。

※本記事は一般的な情報提供を目的としており、最新情報や具体的対応は公式情報や専門家にご確認ください。詳細はご利用規約をご覧ください。

「チェックリスト付き」電子契約サービスの失敗しない選び方

契約不適合責任とは?売買契約書で 注意すべきポイントについて

新型コロナウィルス問題と見直しておきたい契約条項

労働契約と業務委託契約の違いとは?契約書に記載すべき重要ポイントを解説

経理業務におけるスキャン代行活用事例

〈2025年度第3回 中小企業経営実態調査〉人手不足倒産が過去最多の中*、中小企業経営者の5割以上が「人手不足、人材の確保・育成」を経営課題に

収入印紙の消印とは?正しい押し方・使える印鑑・注意点をわかりやすく解説

あえてオフィス空間に「非日常」を取り入れる演出 キリングループ本社をリニューアル

個人も組織も「お役立ちイメージ」/リーダーのためのお役立ち道の文化づくり実践ガイド【第6話】

「給与レンジ」を適切に設計。採用力や定着率を高める効果も

-ホンネを引き出し離職要因を解明- 退職者インタビューサービス資料

健康経営の第一歩! 健診受診率100%を達成するコツ一覧

アフターコロナの採用戦略とコスト最適化

管理部門職種別 面接質問集【MS-Japan】

フランチャイズ契約を締結する前にチェックすべきポイントとは(加盟店の立場から)

軽減税率はいつまで?経理担当者が知っておくべき請求書の処理方法

旬刊『経理情報』2026年2月10日号(通巻No.1767)情報ダイジェスト①/会計

従業員の副業における注意点|企業が知っておきたいリスクと対応策

ファイル共有規程ひな形|禁止事項と運用術

上場企業の「個人情報漏えい・紛失」事故 2番目の180件発生、漏えい人数は約2倍増の3,063万人分

公開日 /-create_datetime-/