公開日 /-create_datetime-/

経理財務限定!業務に役立つ資料を無料プレゼント

業務過多や属人化などの課題を解決する資料から経費精算の効率化など業務に役立つ資料をプレゼント。また法令関係など正しく理解しておきたい方に向けた資料もご用意しております。すべて無料でダウンロードできます。

税理士 若山 昌美

TKC全国会 中堅・大企業支援研究会会員

TKC企業グループ税務システム普及部会会員

TKC全国会システム委員会委員

令和7年度税制改正について、法人課税を中心とした改正の概要と、令和7年度改正で大きな目玉となった防衛特別法人税および年収103万円の壁について解説します。

当コラムのポイント

令和7年度の税制改正大綱の公表後、令和7年3月31日の税制改正法が成立に至るまで、国会での与野党の様々な攻防が繰り広げられたことは各報道のとおりです。

令和7年度税制改正のポイント第2回目では、その攻防の主な争点だった所得税の基礎控除等の見直し、いわゆる年収103万円の壁について解説いたします。

いわゆる年収103万円の壁とは、給与所得者本人に所得税が課税されない年収のボーダーラインのことです。

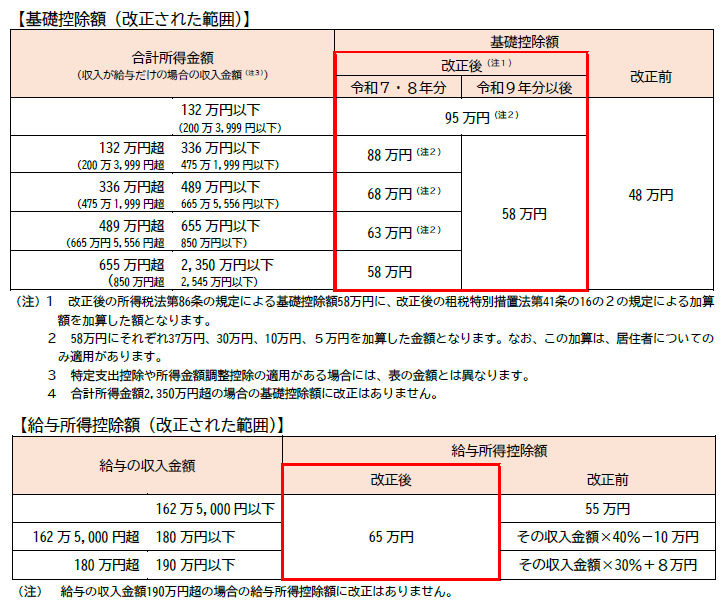

令和6年までは基礎控除48万円+給与所得控除55万円の計103万円が壁とされていました。

令和7年度税制改正により、基礎控除95万円+給与所得控除65万円に引き上げられ、計160万円までの給与収入に対しては所得税が課税されないこととなりました。

改正前の基礎控除は所得2,400万円以下の場合は一律48万円でしたが、改正後は以下の通り細分化されています。ただし、所得132万円超(給与年収約200万円超)の所得者への引上げは令和8年までの2年間であり、令和9年以降は改正前よりも少しだけ多い58万円に減りますが、令和9年以降に予定されている所得税抜本改正に判断を委ねられているようです。

なお、住民税について改正はありません。

また、給与所得控除も給与年収190万円以下までは一律65万円と改正されました。

出典:国税庁「令和7年度税制改正による所得税の基礎控除の見直しについて」

記事提供元

上場企業を中心とする大企業向けに提供している「TKC連結グループソリューション」は、現在、日本の上場企業の4割超をはじめ、5,900グループでご利用いただいております。

そのシステム活用を全国1,600名を超える税理士・公認会計士が支援し、経理部門の生産性やコンプライアンス向上に貢献するための活動を展開しております。

▼過去のコラムのバックナンバーはコチラ

▼IPOに関する最新情報はコチラ

※本記事は一般的な情報提供を目的としており、最新情報や具体的対応は公式情報や専門家にご確認ください。詳細はご利用規約をご覧ください。

ラフールサーベイ導入事例集

会計システムのクラウド化が経営判断の適正化・スピード化を実現

今からでも間に合う! 中小企業にお勧めな電子帳簿保存対応

管理部門職種別 面接質問集【MS-Japan】

業務委託契約の基本がわかるハンドブック

福利厚生にコーヒーを導入するメリットとは?失敗しない選び方と注意点まで解説

第3回【法人版】事業承継税制の活用を成功させる事後管理と実務ポイント!意外と知らない落とし穴も解説

【業界初事例】賞与評価にサステナビリティ指標を導入。サントリーHDが全社員対象に、環境・社会課題への取り組みを評価

現場と経営層を納得させるオンラインストレージPoC計画書の作り方

【2026年1月改正】 取適法の実務対応 ― 4つの義務と11の禁止行為を整理する ―

フランチャイズ契約を締結する前にチェックすべきポイントとは(加盟店の立場から)

【1on1ミーティング】効果的な実践方法と運用時のポイント

契約書のリーガルチェックの重要性と6つのチェックポイント

株式譲渡契約書とは?記載事項や作成時の注意点について解説!

今年こそペーパレス化を実現! 紙書類での管理をなくす方法 完全ガイド-2026年最新版

「評価制度の不満」はなぜ起きるのか。人事視点の要因分析と改善策について解説

まだ間に合う!新年度前に押さえておきたい経理DX・組織改革・法務体制・災害対策などおすすめの3月開催セミナー

人事DXとは何か──分断されたHR業務を統合し、人事が本来の役割に戻るための実践ガイド

食事補助で離職率は改善できる?企業におすすめの福利厚生と運用のポイント

【アマギフ当たる!】『ManegyランスタWEEK -FY2025 ハイライト-』参加者限定キャンペーンを徹底解説!

公開日 /-create_datetime-/