公開日 /-create_datetime-/

M&Aの成功率は4割程度? 買い手・売り手それぞれの立場からその理由を解説

M&Aの成功率はおおむね2~4割程度といわれています。M&Aは企業の経営戦略の一環として、事前に入念なプランを立てて実行されるにもかかわらず、なぜこれほど成功率が低いのでしょうか。

今回は、M&Aが失敗してしまう理由について、買い手・売り手それぞれの立場から解説します。

目次【本記事の内容】

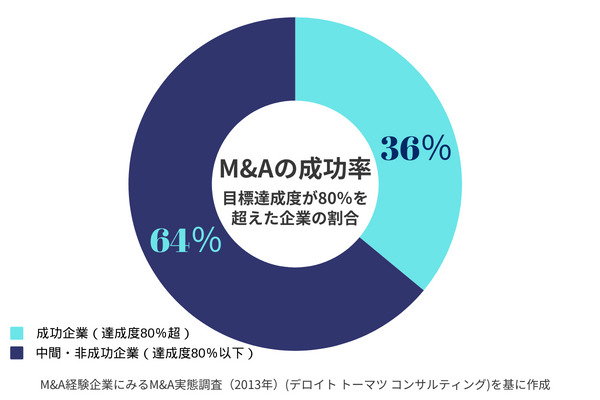

M&Aとは? 「成功」と回答した企業は36%のみ

M&Aとは「Mergers & Acquisitions」の頭文字を取った言葉で、企業の「合併と買収」のことです。広義では資本提携・業務提携などもM&A戦略と呼ばれることもありますが、狭義では企業や事業の買収を指します。

デロイト トーマツ コンサルティング(2013)の調査によると、M&Aの成功を「目標達成度が80%超だったとき」と定義した場合、過去に実施したM&Aを「成功」だと考えている企業は36%で、期待していた成果やシナジーを得られていると考えている企業は少ないのが現状です。

M&Aが失敗する理由とは

ではなぜ、M&Aは失敗してしまうのでしょうか。失敗してしまう原因としては、以下の点が考えられます。

買収する側による失敗理由

・デューデリジェンスの不備

デューデリジェンスとは、英語のDue Diligenceをカタカナ語で表した言葉で、「Due」の意味は「当然行うべき」、「Diligence」の意味は「勤勉や努力」です。つまり直訳すると「実際に行動する前に当然行われるべき努力」を意味し、ここでは「企業に対する精査」を意味します。M&Aの場合、対象となるのは合併・買収相手の財務状態、組織状況、抱えている問題など、投資先の価値やリスクに関するあらゆることを調べる必要があります。

M&Aを決定する前に行うデューデリジェンスが不十分で、投資先が抱えているリスク、経営実態の把握がおろそかになると、見込み違いが生じてしまい、結果としてM&Aが失敗に終わることがあります。よくあるのが、合併・買収相手の過大評価です。大きなシナジー効果を得ることができるだろう、自社事業にとってプラスになるだろうなどと相手を事前に高く評価しすぎてしまい、M&A後に「そうではなかった」という事態が起こるわけです。

・戦略的視点の不足

M&Aは、どのような戦略に基づいて実施するものなのか、狙いを明確にする必要があります。

よくあるのが、M&Aそのものが目的になってしまうケースです。

企業の中にはM&A担当の部門・部署を設けているケースもありますが、その場合、担当者にとっては「M&Aを成功させること」が自分あるいは部門の成果となる場合があります。そうなると交渉を重ねる中で「とにかくM&Aを成功させること」だけが目的になってしまい、M&Aを行った後の自社の事業展開、M&Aにかかった投資額の回収といった視点が失われたままプロセスが進行する可能性があります。

・PMI(統合プロセス)における不備

M&A後に、合併・買収する側とされた側が統合していくプロセスのことをPMI(Post Merger Integration)といいます。M&A が行われると2つの会社が合体することになりますが、合併後の組織運営が円滑に行われるようにすり合わせをしていく作業がPMIです。

しかし、このすり合わせは必ずうまくいくとは限りません。企業が違えば、企業文化や組織内の慣行なども違います。とくに、ライバル企業がM&Aにより一体化する場合は、従業員を意識レベルでまとめることができない場合もあるのです。

買収される側による失敗理由

・不利な情報を伝えない

少しでも有利な条件で買収されるために、相手に対して自社のマイナス面の情報を隠蔽したりすると、後に大きな問題となります。たとえば、保有する設備がすでに古くなっているのに、「新たに設備を購入する必要はない」などの情報を伝えたりすることです。このことが後に発覚すると、先方企業の信頼を大きく失い、交渉が決裂します。

・買い手に譲歩しすぎてしまう

「どうしても自社の事業を売却したい」「自社を救うために買収してもらう必要がある」などの想いが強すぎて相手方に過度な譲歩をしすぎると、後悔して急に条件を変更しようとし、結局成約に至らないといったケースもあります。契約の直前になって急に条件変更を持ちかけると、合併・買収する側の企業からの印象が悪化し、信頼をなくすことにつながります。

こうした事態を避けるには、交渉の最初から相手に譲歩しすぎることは避け、先方から条件を提示された際には、自社の主張・譲れない面を主張しておく必要があります。

・経営層の一部が反対する

経営者が合併・買収されることに前向きでも、社内の役員、あるいは株主の中から反対の声が上がる場合もあります。もし大株主の中で反対意見があると、合併・買収がスムーズに進みにくく、結局契約成立に至らない、との事態が起こりやすくなります。

まとめ

M&Aの失敗理由を踏まえると、成功のポイントは合併・買収する側は対象企業の調査をしっかりと行うこと、戦略的なビジョンをもつこと、M&Aの実施に際しては、専門家に相談しながら統合プロセスを進めることが重要です。一方、合併・買収される側は、不利な情報も含めて隠蔽せずに伝える、相手に譲歩しすぎない、役員・株主を説得するなどのプロセスを着実に進めることが大切です。

※本記事は一般的な情報提供を目的としており、最新情報や具体的対応は公式情報や専門家にご確認ください。詳細はご利用規約をご覧ください。

おすすめコンテンツ

新着おすすめセミナー

人気記事ランキング

キャリア記事ランキング

新着動画

関連情報

-

経理業務におけるスキャン代行活用事例

おすすめ資料 -

労働契約と業務委託契約の違いとは?契約書に記載すべき重要ポイントを解説

おすすめ資料 -

今年こそペーパレス化を実現! 紙書類での管理をなくす方法 完全ガイド-2026年最新版

おすすめ資料 -

総務・経理・営業の生産性に影響する法人車両の駐車場管理における落とし穴

おすすめ資料 -

新卒エンジニア採用施策アイデア大全

おすすめ資料 -

法務担当者のAIエージェント利用経験は40.2%、普及の分岐点に~従業員1,000名以上では利用経験が過半、未導入の壁は「正確性」と「セキュリティ」~

ニュース -

【業界初事例】賞与評価にサステナビリティ指標を導入。サントリーHDが全社員対象に、環境・社会課題への取り組みを評価

ニュース -

令和7年度(令和8年3月期)税務申告の直前対策 第1回 令和7年度(令和8年3月期)税務申告の直前対策(その1)

ニュース -

現場と経営層を納得させるオンラインストレージPoC計画書の作り方

ニュース -

【2026年1月改正】 取適法の実務対応 ― 4つの義務と11の禁止行為を整理する ―

ニュース -

新卒エンジニア採用に20年投資し続けてわかったこと~代表取締役が語る新卒採用の重要性~

おすすめ資料 -

サーベイツールを徹底比較!

おすすめ資料 -

WEBサイト製作の業務委託契約書の作成方法と注意点

おすすめ資料 -

マネーフォワードのシステム切り替え導入支援

おすすめ資料 -

業務委託契約(Service Agreement)の英文契約書を作成する際の注意点を弁護士が解説

おすすめ資料 -

「評価制度の不満」はなぜ起きるのか。人事視点の要因分析と改善策について解説

ニュース -

減損とは?減損損失との違いから計算方法・会計処理・財務諸表への影響まで解説

ニュース -

まだ間に合う!新年度前に押さえておきたい経理DX・組織改革・法務体制・災害対策などおすすめの3月開催セミナー

ニュース -

人事DXとは何か──分断されたHR業務を統合し、人事が本来の役割に戻るための実践ガイド

ニュース -

食事補助で離職率は改善できる?企業におすすめの福利厚生と運用のポイント

ニュース