公開日 /-create_datetime-/

経理財務限定!業務に役立つ資料を無料プレゼント

業務過多や属人化などの課題を解決する資料から経費精算の効率化など業務に役立つ資料をプレゼント。また法令関係など正しく理解しておきたい方に向けた資料もご用意しております。すべて無料でダウンロードできます。

消費税は、商品やサービスの購入時に課される間接税であり、消費者が負担し、事業者が納付する仕組みです。企業活動から日常の買い物まで幅広く関係し、国や地方自治体の財源として社会保障や公共サービスの提供に活用されています。

消費税の仕組みは、公平な税負担を目的としており、事業者は売上時に受け取った消費税から仕入れ時に支払った消費税を差し引き、その差額を政府へ納付します。これにより、最終的な税負担は消費者に帰属し、経済の各段階での二重課税を防ぐ構造になっています。

事業者にとっては、適切な税率の適用や計算ミスを防ぐことが重要であり、正確な経理処理が求められます。

消費税は間接税に分類されます。間接税とは、商品やサービスを購入する際に間接的に納税者に課税される税金のことです。これは直接税、つまり納税者が直接税務当局に納税する税金(所得税や法人税など)とは対照的です。

消費税の場合、税金は商品やサービスの価格に含まれており、消費者は購入時に税金を支払います。しかし、実際に税金を政府に納付するのは事業者であるため、消費者は税金の負担者である一方で、事業者は納税義務者となります。この特性により、消費税は公平に広く負担される税制と考えられています。

消費税の計算方法には「税抜き計算」と「税込み計算」の2種類があり、これらは事業者と消費者の双方にとって大きな影響を持ちます。

事業者にとっては会計処理や価格設定に直結し、消費者にとっては実際の支払額に関わるため、適切に理解し使い分けることが重要です。

| 事業者 (BtoB・BtoC) |

消費者(BtoC) | |

|---|---|---|

| 税抜き 価格 |

事業者が取引価格を決定し、会計処理や請求書発行の基準とする | 普段の買い物では意識しないことが多い |

| 税込み 価格 |

消費者向け販売価格の表示義務があり、BtoCビジネスでは必須 | 支払い金額として直接関わる |

・事業者:税抜き価格で会計処理を行い、消費税を分けて管理する

・消費者:税込み価格で買い物をし、消費税を意識しないことが多い

税抜き価格から税込み価格を求める場合、以下の計算式を使用します。

計算式

税込み価格=税抜き価格×(1+消費税率)

計算例(消費税率10%)

| 税抜き価格 | 税込み価格の計算式 | 税込み価格 |

|---|---|---|

| 1,000円 | 1,000 × 1.10 | 1,100円 |

| 5,000円 | 5,000 × 1.10 | 5,500円 |

| 20,000円 | 20,000 × 1.10 | 22,000円 |

※ 軽減税率(8%)の場合は「1.08」を掛けます。

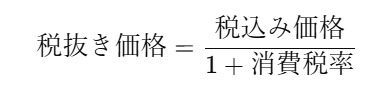

税込み価格から税抜き価格を求める場合、以下の計算式を使用します。

計算式

計算例(消費税率10%)

| 税込み価格 | 税抜き価格の計算式 | 税抜き価格 |

|---|---|---|

| 1,100円 | 1,100 ÷ 1.10 | 1,000円 |

| 5,500円 | 5,500 ÷ 1.10 | 5,000円 |

| 22,000円 | 22,000 ÷ 1.10 | 20,000円 |

※ 軽減税率(8%)の場合は「1.08」で割ります。

例えば、消費税率が10%で、税抜き価格が1000円の商品の場合、1000円×0.1 = 100円が消費税額となります。この正確な計算は、会社の会計処理や税務申告において非常に重要で、適切な税額の申告と納税を保証します。

企業が商品やサービスの価格を設定する際には、税抜き価格と税込み価格をどのように使い分けるかが重要です。特に、BtoB(企業間取引)とBtoC(消費者向け取引)では、それぞれの価格表示が異なります。

| 価格表示 | 例 | 主な利用シーン |

|---|---|---|

| 税抜き価格表示 | 「10,000円+税」 | 企業間取引、請求書・見積書 |

| 消費税を別途記載 | 「本体価格 10,000円、消費税 1,000円、合計 11,000円」 | 仕入れ取引・業者間取引 |

BtoB取引では、企業が仕入れた際に仕入れ控除(消費税の控除)を適用できるため、税抜き価格での取引が一般的です。

| 価格表示 | 例 | 主な利用シーン |

|---|---|---|

| 税込み価格表示(総額表示) | 「税込み 11,000円」 | 小売業、飲食業、ECサイト |

| 税抜き価格+税込み価格を併記 | 「本体価格 10,000円(税込 11,000円)」 | 一部の価格表示(スーパーなど) |

消費者が支払う最終金額を明確にするため、BtoCでは税込み価格の表示が法律で義務付けられています(総額表示義務)。

消費税の計算は、企業の経理業務において頻繁に発生する作業の一つです。特に、正確な税額計算や申告ミスの防止、業務の効率化は経理担当者にとって重要な課題となります。本章では、消費税計算をスムーズに行うための便利なツールや方法を紹介します。

消費税の計算や会計処理の負担を軽減するには、会計ソフトやクラウドシステムの活用が効果的です。近年では、インボイス制度の導入により、電子帳簿やクラウド会計の需要が増えています。

消費税計算を効率化できるツール例

| ツール名 | 主な機能 | こんな企業におすすめ |

|---|---|---|

| クラウド会計ソフト(freee、マネーフォワード、弥生会計) | 自動仕訳、消費税計算、インボイス対応 | 経理作業を効率化したい中小企業・個人事業主 |

| Excelテンプレート | 消費税計算表、税率別売上管理 | 自社でシンプルな計算を行いたい企業 |

| 電子請求書システム | 税抜き・税込み計算、インボイス発行 | BtoB取引が多い企業 |

ポイント

・消費税計算の手間を減らすには自動計算機能付きの会計ソフトを導入すると便利

・インボイス制度対応の請求書管理システムを活用し、取引先とのやり取りをスムーズに

おすすめのクラウド会計・会計システムはこちら

経理・財務担当者向けのサービスを探す | Manegy[マネジー]

消費税の計算業務をよりスムーズに進めるためには、日々の経理作業を効率化する工夫も重要です。

経理業務効率化のコツ

1. 経理業務のルーティン化させる

・消費税計算や仕訳作業を「毎週・毎月」のルーティン業務として実施する

・記帳・申告までの流れを標準化し、属人化を防ぐ

2. デジタルツールを活用する

・会計ソフト・経費精算アプリを導入し、手作業を減らす

・仕入先・販売先の税率(標準税率10%、軽減税率8%)をシステム上で自動管理する

3. 税務調査対策を考えて帳簿管理する

・消費税の計算記録を適切に残し、税務調査時にスムーズに対応する

・請求書・領収書の電子保存を徹底し、管理負担を減らす

消費税計算では、以下のようなミスが発生しやすいため、事前に防ぐための対策を講じることが重要です。

よくある計算ミス

| ミスの種類 | 具体例 | 防止策 |

|---|---|---|

| 税率の誤適用 | 軽減税率8%のはずが10%で計算されていた | 軽減税率の対象商品をリスト化し、確認を徹底 |

| 端数処理の不統一 | 取引ごとに切り捨て・四捨五入がバラバラ | 会社のルールを決め、全社で統一 |

| 税込み・税抜きの混同 | 税抜き価格で処理するべきなのに税込み価格を使用 | システム上で自動計算・自動表示を活用 |

| インボイス未対応 | 適格請求書がないため、仕入税額控除を受けられない | インボイス発行事業者かどうか取引先を確認 |

消費税計算ミスを防ぐためのチェックリスト

✓ 標準税率10%と軽減税率8%を正しく適用しているか?

✓ 税抜き計算・税込み計算を適切に使い分けているか?

✓ 端数処理ルール(切り捨て・切り上げ・四捨五入)が統一されているか?

✓ インボイス制度に対応した請求書を発行・受領しているか?

✓ システムやツールで消費税計算を自動化できているか?

ポイント

・計算ミスの発生を防ぐため、システムを活用するのが有効

・インボイス制度の影響を考慮し、取引先の登録状況を事前確認する

消費税の納税方法には、原則課税、簡易課税制度、2割特例制度があり、各々の方法は事業者の状況やニーズに応じて選択されます。原則課税は、事業活動において徴収した消費税から支払った消費税を差し引く標準的な方法で、正確な経理処理と税務申告の基盤を提供します。簡易課税制度は、計算の複雑さを減らし、中小事業者の納税負担を軽減するための選択肢です。

一方、2割特例制度は新規開業事業者や小規模事業者に適用される軽減策で、事業の初期段階における経済的負担を緩和します。これらの納税方法は、事業者が税務管理の負担を軽減し、事業の健全な運営を支援するために設計されています。このセクションでは、消費税の納税方法の基本とその適用条件について解説します。これにより、事業者は自身の事業に最適な納税方法を選択し、適切な税務申告を行うための基礎知識を得ることができます。

原則課税は、消費税の標準的な納税方法で、企業が事業活動を通じて徴収した消費税額から事業活動に必要な仕入れ等で支払った消費税額を差し引いた金額を納税額とするシステムです。この方法は、消費税の公平性を保ちつつ、企業間での税の二重課税を防ぐ目的で設計されています。原則課税の適用を受けるためには、課税期間中に売上に含まれる消費税額から仕入に含まれる消費税額を差し引く必要があります。この納税方法は、経理処理の正確性を確保し、税務申告の信頼性を高めるために不可欠です。

簡易課税制度は、中小事業者を対象とした消費税の納税方法で、複雑な計算を省略し、納税の負担を軽減するための制度です。この制度では、売上高に定められた一定の率(みなし仕入率)を乗じて計算した金額を、納税額として納付します。簡易課税制度の適用を受けることで、事業者は時間と労力を節約し、経理処理の簡素化を図ることができます。しかし、制度の適用には一定の条件があり、事業の性質や規模に応じて適切に選択することが重要です。

2割特例制度は、新規開業事業者や小規模事業者を対象とした消費税の納税軽減策です。この特例制度では、徴収した消費税額の20%を納税額とすることができます。この制度は特に新規開業事業者の経済的負担を軽減し、ビジネスの立ち上げをサポートすることを目的としています。ただし、この特例制度を利用するためには一定の要件を満たす必要があり、事業の規模や業種、事業開始からの期間などが考慮されます。適用条件を正確に理解し、適切なタイミングで利用することで、事業運営のサポートとなります。

2023年10月に導入されたインボイス制度により、消費税の申告や管理方法が大きく変わりました。事業者は、適格請求書(インボイス)の発行・保存義務に対応するため、経理業務の見直しが必要です。

インボイス制度に対応するためのポイント

1. 適格請求書の発行・受領のルールを確認する

・仕入税額控除を受けるためには、適格請求書の保存が必須である

・取引先が適格請求書発行事業者かどうかを事前に確認する

2. 会計システムをアップデートする

・インボイス対応済みの会計ソフトを導入し、自動仕訳機能を活用する

・紙の請求書管理から、電子請求書管理に移行する

3. 経理フローを見直す

・インボイス制度対応のフローをマニュアル化し、社内で共有する

・消費税の端数処理ルール(切り捨て・切り上げ・四捨五入)を統一する

✓ 取引先が適格請求書発行事業者かどうかを確認(国税庁の「適格請求書発行事業者公表サイト」で検索可能)

✓ 会計システムをインボイス対応にアップデート(クラウド会計ソフトや電子インボイスを活用)

✓ 消費税率ごとの計算ミスを防ぐため、社内フローを見直す

✓ 免税事業者との取引条件を再確認し、価格設定を調整する

消費税の端数処理は、事業者が日々の取引で直面する微妙ながら重要な課題です。税金の計算においては、小数点以下の金額をどのように処理するかが一貫性と正確性を確保するために欠かせません。切り捨て、切り上げ、四捨五入という3つの主要な方法から選択することになりますが、どの方法を選択するかは、事業者の会計基準や取引の性質、さらには取引先との関係に依存します。

事業間での取引では、端数処理の方法についての明確な合意が両者の信頼関係を築く上で重要になります。端数処理の基本原則を理解し、適切な方法を選択・適用することは、税務申告の正確性を保ち、財務報告の透明性を高めるために不可欠です。このセクションでは、消費税の端数処理の基本原則と、その選択肢および事業間取引における適用方法について解説します。

消費税計算時の端数処理は、税額を円単位で処理する際に生じる小数点以下の金額をどのように扱うかについてのルールです。端数処理は、財務報告の精度を保つために重要であり、税務上の正確な申告を保証します。基本的には、切り捨て、切り上げ、四捨五入の3つの方法があり、事業者はこれらの方法の中から一つを選択して端数処理を行います。選択した方法は一貫して使用する必要があり、税務申告や経理処理の透明性を確保するためには、この端数処理方法を明確にすることが不可欠です。

切り捨ては、1円未満を無視し、切り上げは1円未満が存在する場合1円にする方法です。四捨五入は、0.5円以上を1円に切り上げ、それ未満を切り捨てる方法です。これらの方法は、事業者の会計方針や財務報告のスタイルによって選択されます。どの方法を選択するかは、事業の規模や業種、会計の複雑性によって異なります。重要なのは、一度選択した端数処理方法を一貫して適用し、税務申告の正確性と透明性を確保することです。

事業間取引においても、端数処理は重要な役割を果たします。取引先との間で発生する消費税額の計算において、端数処理の方法を統一することで、双方の会計処理の整合性を保つことができます。事業間取引では、取引先との事前の合意に基づいて端数処理の方法を決定し、それに基づいて一貫した処理を行うことが求められます。この透明性は、信頼性の高いビジネス関係の構築に寄与し、税務上の誤解や紛争を防ぐ助けとなります。

企業にとって消費税の正確な申告と納税は、法的義務だけでなく、財務の透明性と信頼性を保つための重要なプロセスです。消費税制度の理解から計算方法、申告書の作成、そして最終的な納税まで、一連の手順は複雑であり、企業の経理部門には細心の注意が求められます。

課税売上割合の計算から課税仕入れの控除額算出まで、各ステップは企業の税務申告の正確性に直接影響を及ぼします。このセクションでは、消費税の適切な申告と納税に関する基本から応用までを解説します。正しい知識と理解を持つことで、企業は税務リスクを最小限に抑え、財務健全性を維持することができます。

消費税の申告は、企業の財務活動において極めて重要なプロセスです。手順に従って進めることで、誤りのない正確な申告ができます。

初めに、課税期間中の全取引の課税売上高と課税仕入れを確定し、それに基づいて消費税額を計算します。次に、必要な書類を整え、申告書を作成します。

最後に、計算された消費税額を基に、税務署への申告と納税を行います。申告プロセスは複雑であり、注意深い記録と計算が必要とされるため、経理部門における綿密な管理が求められます。

課税売上割合の計算は、消費税の適切な申告において重要なステップの一つです。この割合は、課税期間中の課税売上額を総売上額で割ることで求められます。具体的には、課税売上割合 = (課税売上額) / (課税売上額 + 非課税売上額 + 免税売上額)の式により計算されます。この割合は、課税仕入れにかかる消費税額の計算に用いられ、正確な消費税の納税額を算出するために不可欠です。

課税仕入れにかかる消費税額は、納税額の算出において控除対象となります。この控除額の計算には、課税売上割合が用いられます。具体的には、課税仕入れの総額に課税売上割合を乗じることで、控除対象の消費税額が求められます。この計算により、実質的に負担すべき消費税額が明確になり、正確な税額の申告と納税が可能となります。控除対象の正確な計算は、企業の財務健全性を保つためにも重要です。

消費税は日常の取引や企業の会計処理に不可欠な税金であり、税抜き・税込み計算の正確な理解が求められます。事業者はBtoB取引では税抜き価格を基準に、BtoC取引では税込み価格を総額表示する必要があります。また、インボイス制度の導入により、適格請求書の発行・保存が求められるため、経理業務の見直しが重要です。

消費税計算の効率化には、クラウド会計ソフトの導入がおすすめです。自動仕訳機能を活用することで、計算ミスを防ぎ、経理業務の負担を軽減できます。企業は適切な会計ツールを活用し、最新の税制に対応しながら、正確な申告と納税を行いましょう。

おすすめのクラウド会計・会計システムはこちら

経理・財務担当者向けのサービスを探す | Manegy[マネジー]

※本記事は一般的な情報提供を目的としており、最新情報や具体的対応は公式情報や専門家にご確認ください。詳細はご利用規約をご覧ください。

消費者契約法で無効にならないキャンセルポリシーの作成方法

法人税対策・実物資産投資の新たな選択肢 最新情報掲載 『日本型オペレーティングリースガイドブック』

退職支援で築く、持続可能な組織力-オフボーディングプログラムサービス資料

【新卒採用トレンド】優秀な人事は押さえている!新卒採用3大トレンド

ラフールサーベイ導入事例集

【コピペOK】面接日程メールの書き方完全ガイド|企業側の状況別例文・マナー・効率化のコツ

「自分は大丈夫」という思い込みが危ない ─ ハラスメントの影にある認知のクセを見直す

ファイル共有のセキュリティ対策と統制

1月23日~1月29日のManegy人気記事ランキング|Weekly Ranking TOP10

「叱る・注意する」が怖くなる前に ─ ハラスメントを防ぐ“信頼ベース”の関係づくり

管理部門兼任の社長が行うべき本業にフォーカスする環境の構築

サーベイツールを徹底比較!

契約書チェック(契約審査)の重要性とチェックを行う際のポイント

家賃補助と社宅・社員寮、自社に最適な住宅補助制度の選び方

顧問契約書/コンサルティング契約書の作成で気を付けておくべき事

【最大16,000円】『ManegyランスタWEEK -2026 Winter-』に参加してAmazonギフトカードをGET!

角2封筒の郵便料金|定形外になる理由とレターパック比較(2026年版)

日本のダイバーシティの針はどちらに振れるのか ―人事1000名の声から読み解く現状と未来予測―

人事制度の歴史から見る今の企業に必要な評価軸とは ~貢献が価値を生む組織へのシンカ~

現場の大容量ファイルを安全に共有する方法

公開日 /-create_datetime-/