公開日 /-create_datetime-/

経理財務限定!業務に役立つ資料を無料プレゼント

業務過多や属人化などの課題を解決する資料から経費精算の効率化など業務に役立つ資料をプレゼント。また法令関係など正しく理解しておきたい方に向けた資料もご用意しております。すべて無料でダウンロードできます。

繰延税金資産とは、一言で言えば、将来支払うべき法人税、住民税及び事業税(以下、税金)がどのくらい減額されるかを表現した勘定科目です。

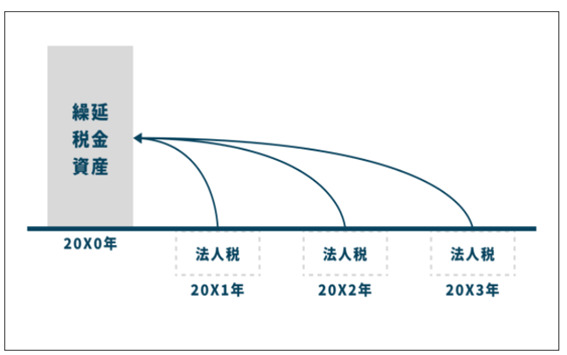

例えば、財務会計上は費用として計上した項目が、税務上は損金として認められなかった(損金不算入となった)とします。ただ、現時点では損金として認められない場合でも、将来、損金として認められ(損金算入され)、課税所得を減額できる場合があります。このように、将来、損金として認められた際に、課税所得を減らして税金を減額する効果がある場合、繰延税金資産を計上します。

例えば、財務会計上は費用として計上した項目が、税務上は損金として認められなかった(損金不算入となった)とします。ただ、現時点では損金として認められない場合でも、将来、損金として認められ(損金算入され)、課税所得を減額できる場合があります。このように、将来、損金として認められた際に、課税所得を減らして税金を減額する効果がある場合、繰延税金資産を計上します。

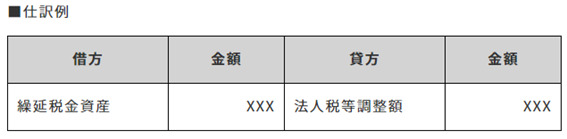

繰延税金資産は、将来の税金の支払額を減額する効果を有していることから、繰延税金資産を計上する際の仕訳は、借方が資産科目の「繰延税金資産」、貸方が税金費用の調整を意味する「法人税等調整額」になります。

上記のような財務会計上と税務上の取扱いが異なる項目について、繰延税金資産を計上することで法人税等を適切に期間配分し、税引前当期純利益と法人税等を合理的に対応させるための手続を税効果会計と言います。

では、税引前当期純利益と法人税等を合理的に対応させるとはどういうことでしょうか。

記事提供元

※本記事は一般的な情報提供を目的としており、最新情報や具体的対応は公式情報や専門家にご確認ください。詳細はご利用規約をご覧ください。

工事請負契約書とは?作成時の注意点などを解説!

オフィスステーション導入事例集

海外法人との取引を成功させる!英文契約の基礎知識

管理部門職種別 面接質問集【MS-Japan】

健康経営ソリューションとして 社宅・社員寮が果たす役割

契約審査とは?担当者が迷わない流れとチェックポイント

法務FAQ構築の手順とポイントを解説|AIを活用した効率的な運用・更新手法も紹介

2025年「早期・希望退職募集」は 1万7,875人 、リーマン・ショック以降で3番目の高水準に

越境ECに向いている企業・向いていない企業とは? 成功しやすいビジネスモデルと企業特性を解説

「円安」倒産 1月では10年間で最多の6件 43カ月連続で発生、負債は11倍に大幅増

ラフールサーベイ導入事例集

郵便物の電子化による部署別 業務効率化事例

他社との違いは?電子契約サービスの比較検討ガイドのご紹介

業務委託契約(Service Agreement)の英文契約書を作成する際の注意点を弁護士が解説

フリーアドレスの成功事例 ご紹介

【詐欺手口】社長名をかたる詐欺メールが急増 日本公益通報サービスにも到達、見逃せば被害に直結

衆院選の争点 「内需拡大の推進」41.8%政党支持率は、大企業と中小企業で違いも

AIの反社チェック・コンプライアンスチェック 信じちゃダメです。本当に絶対ダメです。

フランチャイズ契約とは?ロイヤリティ・テリトリー・競業避止など契約条項を徹底解説

新型コロナ破たん、1月は一転して150件割れ

公開日 /-create_datetime-/