公開日 /-create_datetime-/

貸借対照表とは、会社の財産をすべて書き出した表のことです。決算を担当する経理部門以外でも、貸借対照表の簡単な読み方くらいはわかっていた方がよいでしょう。今回は、貸借対照表とは何なのか、および貸借対照表の読み方について解説します。

貸借対照表とはわかりやすくいうと何?

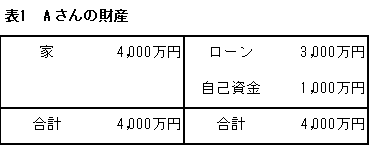

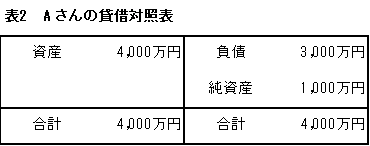

貸借対照表とは会社の財産をすべて書き出した表のことです。貸借対照表をわかりやすく解説するために、ここで会社ではなく、ある個人「Aさん」の財産について考えてみましょう。Aさんは4,000万円の家を所有しており、この家は、自己資金1,000万円とローン3,000万円で購入しました。Aさんの財産を表で書き表せば次のようになるでしょう。

この表を、貸借対照表で使われる用語を使って表現すると、次のようになります。

Aさんが所有する家は、貸借対照表では「資産」、ローンは「負債」、そして自己資金は「純資産」に相当します。貸借対照表とはこのように、

- 会社が持っている財産

- 財産の元になったお金の調達方法

について書き出したものです。

貸借対照表の構造と勘定科目

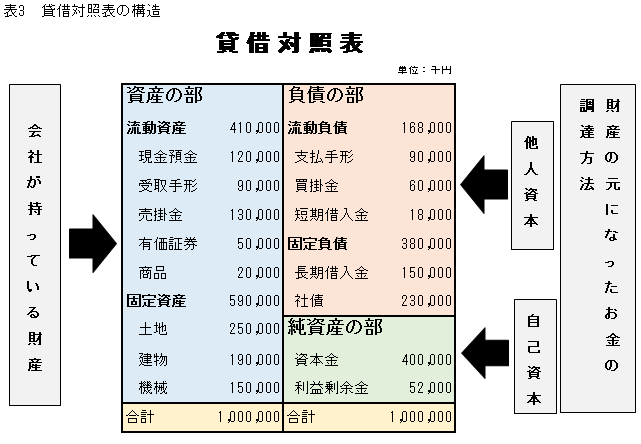

貸借対照表は、次のような構造をしています。

貸借対照表はこのように、左右に分かれた構造をしています。左半分は会社が持っている財産、右半分はその財産の元になったお金の調達方法を表します。お金の調達方法のうち負債は、他人から集めたものなので「他人資本」と、純資産は自分のお金なので「自己資本」と呼ばれることもあります。貸借対照表では、左側の会社の財産と右側のお金の調達方法は、合計金額が一致しなくてはなりません。

貸借対照表の各部分の意味と勘定科目についてやや詳しく見ていきましょう。

- 資産の意味と勘定科目

- 資産とは、会社が持っている財産です。1年以内に現金化できる「流動資産」と、長期にわたって保有する「固定資産」に分けられます。貸借対照表の資産の部には、現金化しやすいものから順番に並べることが原則です。したがって、流動資産が上に、固定資産が下に記載されます。

- 流動資産の勘定科目

- 流動資産の勘定科目には、現金や預金、受取手形、売掛金、有価証券、商品、仮払金などがあります。

- 固定資産の勘定科目

- 固定資産の勘定科目には、土地や建物、機械、車両、のれん(営業権)、長期間保有する有価証券などがあります。

- 負債の意味と勘定科目

- 負債とは、他人から調達したために返済しなければいけないお金のことです。資産と同様に、1年以内に返済しなければいけない「流動負債」と、1年を超えて返済していく「固定負債」とに分けられます。賃借対照表には、返済・支払期日が早いものから順に並べることが原則です。したがって、負債の欄にはまず流動負債が、その下に固定負債が記載されます。

- 流動負債の勘定科目

- 流動負債の勘定科目は、支払手形、買掛金、短期借入金、未払金、預り金などがあります。

- 固定負債の勘定科目

- 固定負債の勘定科目は、長期借入金、社債、退職給与引当金などがあります。

- 純資産の意味と勘定科目

- 純資産とは、会社が自分で調達したために返す必要がないお金のことです。会社の正味の財産ですので自己資本とも呼ばれ、純資産がマイナスなのは債務超過の状態を意味し倒産のリスクが高いと判断されます。純資産には大きく分けて「株主資本」と「株主資本以外」があります。

- 株主資本の勘定科目

- 株主資本の勘定科目には、資本金や資本剰余金、利益剰余金、自己株式などがあります。

- 株主資本以外の勘定科目

- 株主資本以外の純資産の勘定科目には、その他有価証券評価差額金、新株予約権、少数株主持分などがあります。

貸借対照表の簡単な読み方は?

貸借対照表は会社の財産をすべて書き出したものです。したがって、会社がどのような経営状態にあるのかを貸借対照表から読み取ることができます。貸借対照表の読み方について、簡単なものをいくつか見ていきましょう。

自己資本比率

自己資本比率とは、会社の安全性を示す指標の1つです。会社の全財産のうち、返済の必要がない自己資本(純資産)の割合がどのくらいかを意味し、具体的には次の式で計算します。

自己資本比率(%)= 純資産 ÷ 総資産 × 100

自己資本比率が低いのは、返済しなければならない他人のお金で会社を経営していることになりますので、その分経営が不安定であることを意味します。一般に、自己資本比率が40%以上ならその会社は倒産しにくく、50%以上なら超優良企業とされます。上の架空の貸借対照表では、自己資本比率は、

(400,000千円(資本金)+ 52,000千円(利益剰余金))

÷ 10,000,000千円(総資産)×100 = 45.2%

となりますので、この会社は安定していることになります。

流動比率

流動比率は、資金繰りの安定性を示す指標です。短期的に支払いをしなくてはならない流動負債に対し、短期的に現金化できる流動資産がどのくらいあるのかで判断されます。具体的な計算は、次のように行います。

流動比率(%) = 流動資産 ÷ 流動負債 ×100

流動比率が100%を下回る場合には、短期的に返済しなくてはならない負債が、短期的に現金化できる資産より多いことを意味しますので、資金繰りに行き詰まる可能性があるといえます。一般に、流動比率は130~150%以上が目安とされます。上の架空の貸借対照表で流動比率を計算すると、

410,000千円(流動資産)÷168,000千円(流動負債) × 100 = 244%

となりますので、この会社は資金繰りには全く問題がないといえます。

当座比率

流動比率の計算において、流動資産のなかに「商品」が含まれます。しかし、もし商品が売れなければ資金調達はできませんので、資金繰りの安定性を判断するためにはもう少し厳密な指標を用いる必要があるでしょう。それが「当座比率」で、流動資産のうち特に現金化しやすい現金や預金、売掛金、受取手形、短期保有の有価証券などの額の、流動負債に対する割合を意味します。当座比率は100%を超えることが望ましいとされています。

上の架空の貸借対照表で当座比率は、

(120,000千円(現金預金)+90,000千円(受取手形)+130,000千円(売掛金)

+50,000千円(有価証券))÷ 168,000千円(流動負債)×100 = 232%

となります。したがって、当座比率に関してもこの会社は全く問題がないといえるでしょう。

貸借対照表と損益計算書は当期純利益でつながっている

決算書には、貸借対照表のほかに「損益計算書」があります。この損益計算書と貸借対照表とはどのように関係しているのでしょうか?

貸借対照表がある時点での会社の財産をすべて書き出したものであるのに対し、損益計算書は、一定の期間のなかで会社が上げた売上、使った経費、およびそこから生み出された利益について計算したものです。

損益計算書で売上から経費をすべて引いた残りが「当期純利益」となります。当期純利益の分だけ、会社は純資産(自己資本)が増えたといえるわけですから、これは貸借対照表に「利益剰余金」として計上されます。したがって、損益計算書と貸借対照表は、この「当期純利益」と「利益剰余金」のところでつながっているといえます。

まとめ

貸借対照表は、会社の財産をすべて書き出したものです。所有している財産が左側に、財産の元になったお金の調達方法が左側に書き出され、会社の経営の安定性を読み取ることができます。貸借対照表と損益計算書は、利益剰余金と当期純利益でつながっており、2つをあわせれば会社の財務状況が全体として把握できます。貸借対照表を読むことで、会社の経営状況をより深く理解することができるでしょう。

※本記事は一般的な情報提供を目的としており、最新情報や具体的対応は公式情報や専門家にご確認ください。詳細はご利用規約をご覧ください。

おすすめコンテンツ

新着おすすめセミナー

人気記事ランキング

キャリア記事ランキング

新着動画

関連情報

-

工事請負契約書とは?作成時の注意点などを解説!

おすすめ資料 -

新卒エンジニア採用施策アイデア大全

おすすめ資料 -

フランチャイズ契約を締結する前にチェックすべきポイントとは(加盟店の立場から)

おすすめ資料 -

土地建物売買契約書の見直し方法と5つのチェックポイント

おすすめ資料 -

「チェックリスト付き」電子契約サービスの失敗しない選び方

おすすめ資料 -

「叱る・注意する」が怖くなる前に ─ ハラスメントを防ぐ“信頼ベース”の関係づくり

ニュース -

【最大16,000円】『ManegyランスタWEEK -2026 Winter-』に参加してAmazonギフトカードをGET!

ニュース -

日本のダイバーシティの針はどちらに振れるのか ―人事1000名の声から読み解く現状と未来予測―

ニュース -

人事制度の歴史から見る今の企業に必要な評価軸とは ~貢献が価値を生む組織へのシンカ~

ニュース -

2025年「後継者難」倒産 過去2番目の454件 代表者の健康面が経営リスクに、破産が9割超える

ニュース -

消費者契約法で無効にならないキャンセルポリシーの作成方法

おすすめ資料 -

管理部門職種別 面接質問集【MS-Japan】

おすすめ資料 -

顧問契約書/コンサルティング契約書の作成で気を付けておくべき事

おすすめ資料 -

WEBサイト製作の業務委託契約書の作成方法と注意点

おすすめ資料 -

事業用不動産のコスト削減ガイド

おすすめ資料 -

トータルリワード時代の新しい人事制度 ~役割の「拡大 × 深化」を実現する役割貢献制度~

ニュース -

【あなたは分かる?】「基準」と「規準」の意味の違い|正しい使い方や例文を完全解説!

ニュース -

振り返りが回り始めた組織で起きる次の壁 ― 変革を続けられるかどうかを分ける「継続の関所」―<6つの関所を乗り越える5>

ニュース -

エンゲージメントの定義と3類型:多様化時代における「ワーク・エンゲージメント」の有効性

ニュース -

2025年「税金滞納」倒産159件、2年ぶり減少 破産が9割超、再建支援の遅れが高止まり懸念

ニュース