公開日 /-create_datetime-/

事業所得の課税の仕組みとは?税額の計算方法、確定申告の方法について詳しく解説

民間企業や役所関係などサラリーマンとして勤めている場合、得られる所得の税制上の区分は「給与所得」です。一方、個人事業主が事業を営むことで得た収入は「事業所得」として扱われます。

どちらの場合も得た所得は課税対象です。給与所得の場合は税金のことは会社の経理などに任せておける一方、事業所得の場合は事業主が自ら確定申告をする必要があります。

今回は、事業所得に対する課税の仕組みはどのようになっているのか、確定申告をどのように行うのか、について詳しく解説しましょう。

事業所得には所得税が課せられる

事業所得とは、事業を営んでいる人がその事業から得た所得のことです。この記事内における事業とは、農業や漁業、製造業、サービス業、小売業や卸売業など、あらゆる業種業態のことです。

所得に対しては税制上、所得税が課せられます。所得には収入を得た方法によって、給与所得、雑所得、配当所得、譲渡所得、一時所得、利子所得、退職所得、山林所得、不動産所得、事業所得の10種類があります。

雑所得は事業とは無関係の方法で得た所得のことです。配当所得は株主の配当金などによる所得、譲渡所得は土地や建物、ゴルフの会員権などを譲渡して得た所得、一時所得は賞金品や競馬の払戻金などによる所得、山林所得は山林の譲渡によって得た所得を意味します。

給与所得、利子所得、退職所得、不動産所得などは、文字通りの方法で得た所得のことです。制度上、所得それぞれに税額の計算方法が定められています。

事業所得の具体的な金額については、「事業で得た総収入額-必要経費=事業所得」の計算式で算出されます。必要経費とは、収入を得るために必要となった売上原価、従業員への給与・賃金、事務所などを借りる際にかかる地代・家賃などの費用のことです。

必要経費について考える場合、一つポイントになるのが「家事上の経費」です。たとえば自宅兼事務所や自宅店舗などの場合、自宅にかかる家賃や通信費などが事業の必要経費と重なります。こうしたケースでは、事業所得を得る上で必要となる部分を明確に区分・按分できれば、該当する費用について必要経費とみなされます。

家賃だと事業を行う際に使用している床の面積、通信費であれば事業において使用した回数や通話時間などで割合を決め、その計算方法が妥当であるとみなされれば必要経費として認められるわけです。これらの計算方法が不適切で、不当に必要経費を増やそうとした場合は、税務署から指摘されます。

事業所得にかかる所得税の仕組み

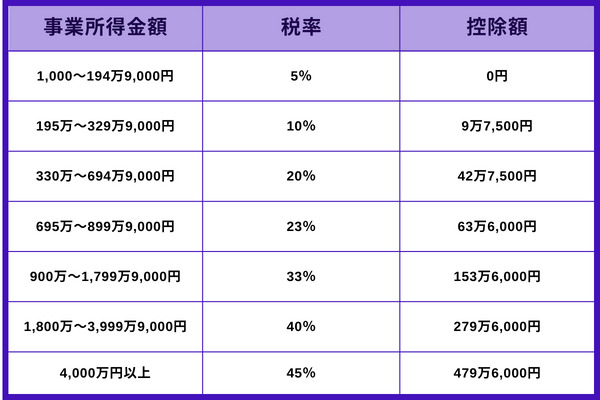

事業所得に対する所得税額は、7段階にランク分けして定められています。平成27年分以降の計算方法は以下の通りです。ここでの控除額とは、所得額に税率を掛けた金額から差し引ける金額のことで、控除された分だけ所得税額が下がります。

たとえば、課税対象となる事業所得が1,000万円あった場合だと、所得税額は以下のように計算されます。

1,000万円×0.33-153万6,000円=176万4,000円

なお、平成25年分から令和19年分の確定申告については、所得税とあわせて「復興特別所得税」(原則として、その年の基準所得税額の2.1%)を納付する必要があります。上記のケースだと最終的に以下のような税額となります。

176万4,000円+(176万4,000円×0.021)=180万1,044円

事業所得の確定申告の仕方

日本の税制は申告納税制度であるため、事業所得を得ている場合、税務署に自ら税を申告する「確定申告」が必要です。事業所得の確定申告をする場合、青色申告と白色申告の2種類の方法があります。

青色申告は事前の申請が必要で、付記式簿記の形式に従って自分で帳簿を作り、財務諸表も作成する手間がかかるものの、最大65万円の特別控除を受けられます。青色申告の特別控除とは課税対象となる事業所得を65万円少なくできる制度のことで、個人事業主にとっては大きな恩恵です。

また、家族への給与額を経費にできる、30万円未満の固定資産を経費にできる、自宅兼事務所・店舗の場合は家賃・電気代を細かく計算して経費にできる、赤字の繰り越しができるなどのメリットがあります。

一方、白色所得の場合、確定申告の手続きが楽になる点が最大のメリットです。売上と経費を書くだけでよく、普段の記帳も単式の簡単な記帳(「A社への売上 10万円」のような記帳)でよいとされます。

しかし、青色申告で受けられる最大65万円の特別控除は受けられず、赤字の繰り越しもできません。また、自宅兼事務所・店舗の場合、50%以上を事業に使用していないと家賃・電気代を必要経費に回せません。

まとめ

事業所得とはその名の通り、営んでいる事業から得た所得のことです。個人事業主はもちろん、サラリーマンであっても副業の収入が20万円を超えている場合は、課税対象となる事業所得が生じていることになります。

申告方法には青色申告、白色申告があり、どちらが自分にとって合理的なのかを見極めて選択しましょう。青色申告は特別控除を受けられるのでお得ですが、各種書類を作成するには簿記の知識も必要です。白色申告は特別控除こそ受けられないものの、簿記の知識がなくても簡単に確定申告を行えます。

最近ではクラウド上で利用できる無料の会計ソフトもあるので、うまく活用して帳簿作成の負担を減らすのもおすすめです。

※本記事は一般的な情報提供を目的としており、最新情報や具体的対応は公式情報や専門家にご確認ください。詳細はご利用規約をご覧ください。

おすすめコンテンツ

新着おすすめセミナー

人気記事ランキング

キャリア記事ランキング

新着動画

関連情報

-

経理・人事・法務のスキルと年収相関の完全ガイド【MS-Japan】

おすすめ資料 -

新卒エンジニア採用施策アイデア大全

おすすめ資料 -

弁護士業におけるスキャン代行活用事例

おすすめ資料 -

ラフールサーベイ導入事例集

おすすめ資料 -

請求書の印刷・封入作業をゼロに!電子請求書発行システム「楽楽明細」導入事例集

おすすめ資料 -

与党が2/3超の議席を獲得!選挙を踏まえた今後の補助金・助成金の影響について中小企業診断士が分かりやすく解説

ニュース -

【中堅社員の意識調査】半数以上がキャリア志向「未定」

ニュース -

新卒採用の歩留まり悪化の主因は「応募者との距離感」 8割超が返信速度に課題

ニュース -

採用コストの平均とは?相場・内訳・削減方法をわかりやすく解説

ニュース -

休業手当とは?計算方法から支払われないケース、休業補償との違いまで徹底解説

ニュース -

ハイブリッドワーク・ フリーアドレス導入に際して発生する課題は?

おすすめ資料 -

健康経営の第一歩! 健診受診率100%を達成するコツ一覧

おすすめ資料 -

オフィスステーション年末調整

おすすめ資料 -

消費者契約法で無効にならないキャンセルポリシーの作成方法

おすすめ資料 -

新型コロナウィルス問題と見直しておきたい契約条項

おすすめ資料 -

2月13日~2月19日のManegy人気記事ランキング|Weekly Ranking TOP10

ニュース -

収益改善の成功事例 | 効果的なポイントについて徹底解説!

ニュース -

【中堅社員の意識調査】成長実感が低いほど、離職意向が高まる傾向

ニュース -

平均10.4%賃上げ、初任給30万円へ 荏原実業が中計とKPIで描く、「戦略的」人的資本経営

ニュース -

1か月単位の変形労働時間制|正しく理解できていますか?

ニュース