公開日 /-create_datetime-/

個人事業主の主要な課題とは?インボイス制度の概要や影響について解説

弥生株式会社は、全国の個人事業主を対象に、実態調査を行っています。同調査で、個人事業主の主要な課題として挙げられたのが、「収入が安定しない」ことでした(回答率51.7%)。

昨今では、インボイス制度の認知度も高まっており、収入面について心配する声が増えています。今回は、弥生株式会社の実態調査を参照しつつ、個人事業主を取り巻く問題について考えてみましょう。

■調査概要

・調査期間:2023年1月11日~1月16日

・調査対象:全国の20~70代の男女。令和4年(2022年)分の確定申告を行う予定の個人事業主

・調査方法:インターネットによるアンケート調査

目次【本記事の内容】

調査の結果

「個人事業主の課題」について、質問したところ、「収入が安定しない」の回答率が51.7%でトップとなりました。「インボイス制度・電子帳簿保存法改正への対応」(23.9%)「確定申告」(19.9%)と続いています。

収入の不安定さや確定申告は、以前から個人事業主を悩ませる要素の一つでした。今回の調査で特筆すべき点は、インボイス制度など、タイムリーなキーワードが含まれている点です。

ちなみに同調査で、インボイス制度の対応準備を開始している個人事業主は、約6割という数値になっています。具体的には、「制度についての情報収集」(36.8%)、「対応方針の検討」(23.3%)、「取引先との対応を相談・調整した」(15.0%)の回答が多くなっています。

■関連ニュース

個人事業主の確定申告、白色申告の仕組みとメリットとは?

個人事業主が知っておきたい所得控除の種類

インボイス制度の基本的な仕組み

インボイス制度とは、令和5年(2023年)10月1日から始まるもので、消費税の仕入税額控除の方式です。売手が買手に対して適格請求書(インボイス)を発行し、正確な適用税率や消費税額などを伝えます。

インボイス制度を詳しく理解するためには、事業者が支払う消費税の仕組みを知っておく必要があります。たとえば、企業Aが企業Bに対して商品を売った場合、企業Aが支払うべき消費税は、以下の通りです。

企業Aが支払うべき消費税=①売上で受け取った消費税額-②仕入・経費などで支払った消費税額

以下のような、具体的なシチュエーションを想定してみましょう。

・企業Aは、企業Bに対して「商品」を10万円で販売した

・その「商品」は、企業AがフリーランスCに対して7万円で発注したものである

・企業Aは、フリーランスCが製作した商品を仕入れて、企業Bに販売した

企業Aが企業Bに対して10万円を売り上げたため、「①売上で受け取った消費税」は、10万円の10%で1万円です。さらに企業Aはその商品を売り上げる前に、フリーランスCに対して7万円で発注しているため、「②仕入・経費などで支払った消費税額」は7,000円となります。

上記から、企業Aが支払うべき消費税額は、1万円-7,000円=3,000円となります。この「7,000円」の部分が、すなわち仕入税額控除です。

インボイス制度が始まると、仕入税額控除をするためには、仕入先(先ほどの例ではフリーランスC)が発行した適格請求書が必要になります。適格請求書がなければ、企業は仕入税額控除ができなくなり、納めるべき消費税が増えてしまいます。

個人事業主・フリーランスが適格請求書を発行するためには、適格請求書発行事業者にならなければなりません。適格請求書発行事業者として活動するためには、税務署に登録する必要があります。

■関連ニュース

インボイスの書き方がわからない!発行方法をわかりやすく解説

インボイス制度が個人事業主に与える影響

「税務署に登録するだけなら、それほど手間はかからないのでは? 」と考える方も多いかもしれません。しかし適格請求発行事業者になると、免税事業者ではなくなるため、消費税の支払い義務が生じます。

もちろん個人事業主は、適格請求書発行事業者にならずに、従来通り請求することも可能です。しかし企業にとっては、仕入税額控除ができなくなるため、消費税の負担が増大することになります。「仕入税額控除をするために、なるべく適格請求書発行事業者に仕事を任せたい」と企業が考えるのは自然なことです。

そのため、適格請求書発行事業者にならない個人事業主は、仕事の依頼が減ってしまう恐れもあります。とは言え、適格請求書発行事業者になると、消費税の支払い義務が発生します。収入減が避けられなくなるため、生活にも大きな影響を及ぼすでしょう。

また適格請求書発行事業者になるデメリットは、消費税の支払い義務だけではありません。消費税を申告しなければならないため、事務処理が複雑になってしまう懸念もあります。

まとめ

インボイス制度に向けてフリーランスができるのは、適格請求書発行事業者になるかどうかを決めることです。取引先と相談して、「今まで通りの取引が可能かどうか」を確認しておきましょう。

インボイス制度は、2029年までは「経過措置」が設けられています。条件を満たすことで、適格請求書発行事業者ではない個人事業主・フリーランスからの仕入税額も、一定割合で控除可能です。

インボイス制度は複雑なため、常に情報収集を心がけ、しっかりとした根拠のある判断ができるように準備しておきましょう。

■併せて読みたい関連ニュース

「インボイス制度」と「改正電帳法」 即対応しないと“マズい”理由とは?

なぜ上司はインボイスの重要度を理解してくれないのか|上司を説得する方法とおすすめツールをご紹介

■参考サイト

PR TIMES|弥生、「個人事業主 実態調査 2023」を実施

国税庁|インボイス制度の概要

※本記事は一般的な情報提供を目的としており、最新情報や具体的対応は公式情報や専門家にご確認ください。詳細はご利用規約をご覧ください。

おすすめコンテンツ

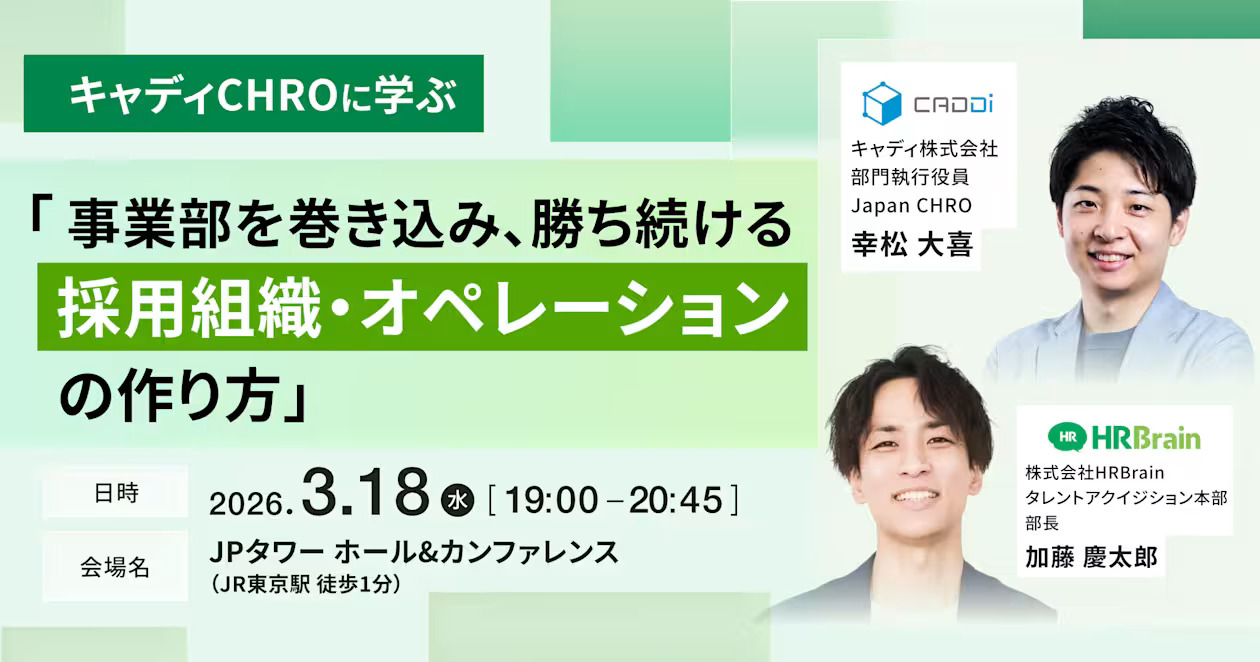

新着おすすめセミナー

人気記事ランキング

キャリア記事ランキング

新着動画

関連情報

-

今からでも間に合う! 中小企業にお勧めな電子帳簿保存対応

おすすめ資料 -

株式会社I-ne導入事例~月間の受注データ件数は20万件以上!『 Victory-ONE【決済管理】』の導入で 業務効率化と属人化の解消を実現~

おすすめ資料 -

土地建物売買契約書の見直し方法と5つのチェックポイント

おすすめ資料 -

採用力・定着率を強化し、法定福利費も削減。 "福利厚生社宅"の戦略的導入法を解説

おすすめ資料 -

業務委託契約書の書き方のポイントは?知っておくべき基礎知識

おすすめ資料 -

採用代行に任せられる業務範囲とは?委託内容の決め方と活用例

ニュース -

人事制度改定ロードマップ 半年で進める人事制度再構築スケジュール完全ガイド!

ニュース -

「行政書士はやめとけ」は本当か?食えない人の「3つの共通点」と年収1,000万を狙う戦略を解説

ニュース -

クラウドで現場写真管理を効率化|施工現場で事務を完結させる方法

ニュース -

スーパー業界、業績は規模の格差が拡大 2年連続の増収増益も、物価高で利益鈍化

ニュース -

採用を成功に導く採用課題&採用施策100選

おすすめ資料 -

契約書作成の際に必ず押さえておきたい8つのポイント

おすすめ資料 -

金融業界・製造業界 アルムナイネットワーク事例集

おすすめ資料 -

法人税対策・実物資産投資の新たな選択肢 最新情報掲載 『日本型オペレーティングリースガイドブック』

おすすめ資料 -

【スキル管理のメリットと手法】効果的・効率的な人材育成を実践!

おすすめ資料 -

【無料DL可】時間外勤務報告書テンプレート|管理方法・使い方をわかりやすく解説

ニュース -

領収書とレシートの違いは?インボイス制度下の使い分けと経費精算の注意点

ニュース -

契約の変更に関する条項とは? 民法のルールや覚書の書き方を徹底解説!

ニュース -

労務トラブルを未然に防ぐ!経営者のための「労務相談」活用ガイド|相談先と内容をケース別に解説

ニュース -

海外子会社対応に強い経理人材が評価される理由|英語力と国際会計スキルを活かした経理の転職(後編)

ニュース