公開日 /-create_datetime-/

会社で年末調整を行っているサラリーマンは、確定申告をする必要がありません。しかし、中には確定申告をしなければならない人や、確定申告をしたほうがよい人もいます。また、イレギュラーな大金を受け取った人は、贈与税や相続税など累進課税の対象となる税金に関し、どのように対処すればよいのか頭を悩ませることもあるでしょう。

今回の記事では、一部の人にとって節税につながるような知識を中心に解説し、スマホでの確定申告に関する情報なども紹介します。

累進課税について

日本は、一部の人たちに富が集中しがちな市場経済の国です。格差社会が問題となっている現代においては、格差をそのままにしておくと、ますます格差が広がっていくことになります。そこで、格差を縮めるために、所得や遺産の多い人に高額な課税をし、「所得の再分配」を機能させる制度が定められています。この課税が「累進課税」です。

累進課税の対象となる税金は、所得税・贈与税・相続税と定められています。現行法においては、所得税の税率は5~45%の7段階に、贈与税と相続税の税率は10~55%の8段階に区分されています。

所得税の累進課税に関しては、課税される所得金額に応じて税率が決定します。また、課税対象となる所得も、給与所得や事業所得など10種類に区分されており、それぞれ課税方法が異なります。

税額の計算には、原則として、課税対象を年間所得の合計とする「総合課税方式」を用います。しかし、退職所得や山林所得、土地・建物の譲渡所得がある場合は、他の所得と区別する「分離課税方式」を用います。分離課税の対象所得を総合課税方式で計算してしまうと、税金の納め過ぎになるため注意が必要です。

・累進課税における節税対策

所得税に関しては、適用できる所得控除が多いほど、税額を減らせます。贈与税は年間110万円まで課税されないため、110万円を超過しない程度の額を定期的に贈与すれば、1,000万円を超えるような額でも非課税で贈与することが可能です。

・遺産相続により所得税の確定申告を行う必要があるケース

相続税は、「3,000万円+600万円×相続人の人数」という基礎控除額が定められています。相続人が1人の場合、遺産が3,600万円に達していなければ、相続税の申告や納税は必要ありません。また、相続した遺産を収入としてとらえる必要もなく、遺産相続した場合でも、原則として所得税の確定申告は不要です。

ただし、以下のようなケースでは、所得税の確定申告を行う必要があります。

・賃貸マンションやパーキングといった不動産など、収入を生む資産を相続した場合、受け取った収入に対して課税される

・相続した不動産や有価証券などを売却した場合、売却益に対して課税される

・相続した財産を寄付した際に、寄付金控除を適用するためには、所得税の確定申告を行う必要がある

スマホでの確定申告

平成31年1月から、スマホによる確定申告が可能となっています。さらに、令和元年分の確定申告からは、スマホやiPhone、Microsoft Edgeから、マイナンバーカードを利用したe-Tax送信のサービスが利用できます。

平成30年分の確定申告では、スマホで確定申告できるのは給与以外の収入がない人に限られていました。しかし、令和元年分からは、複数箇所からの給与がある人も利用できるようになっています。FX・仮想通貨などの雑所得や公的年金の需給、保険の満期金を受け取った場合などの一時所得にも対応しています。

また、所得控除に関しても、平成30年分の確定申告では医療費控除と寄付金控除しか所得控除ができませんでしたが、令和元年分からは全ての所得控除に対応が可能となりました。

スマホで作成した確定申告書の提出方法には、書面とe-Taxの2種類があります。e-Taxなら、オンライン上で確定申告書を提出することが可能です。スマホだけでe-Taxでの確定申告書を提出する方法は、マイナンバーカード方式とID・パスワード方式があり、マイナンバーカード方式の場合は、マイナンバーカードとマイナンバーカードの読み取りに対応したスマホが必要です。

住宅ローン控除の延長

消費税増税が経済に影響を与えないようにとの理由から、持ち家推進対策税制の一つである住宅ローン控除が、10年から13年に延長されています。令和元年10月から令和2年12月31日までに居住を開始した場合に限定した制度です。住宅借入金等特別控除額の計算明細書に、対象物件であることを明記する必要があります。

自然災害を受けた場合の税負担軽減措置

自然災害で被害を受けた場合、雑損控除や災害減免法の規定により、税負担が軽減されます。住宅や家財など、生活に必要な資産が対象です。例えば、災害減免法では、その年の所得金額が500万円以下の場合、所得税が全額免除になるなどの規定があります。所得税に対しては災害減免法を、住民税に対しては雑損控除を活用するというような併用も可能です。

まとめ

確定申告には、納税や申告の義務といった意味合いの他に、該当年の所得を見直すという意味合いも含まれています。節税できる要素があれば、使える制度を活用して節税し、スマホで申告書を作成するなどの進化した部分などにも触れてみましょう。

※本記事の内容について参考にする際は、念のため関連省庁や専門家にご確認ください

※本記事は一般的な情報提供を目的としており、最新情報や具体的対応は公式情報や専門家にご確認ください。詳細はご利用規約をご覧ください。

おすすめコンテンツ

新着おすすめセミナー

人気記事ランキング

キャリア記事ランキング

新着動画

関連情報

-

会計システムのクラウド化が経営判断の適正化・スピード化を実現

おすすめ資料 -

工事請負契約書とは?作成時の注意点などを解説!

おすすめ資料 -

管理部門職種別 面接質問集【MS-Japan】

おすすめ資料 -

今からでも間に合う! 中小企業にお勧めな電子帳簿保存対応

おすすめ資料 -

労働契約と業務委託契約の違いとは?契約書に記載すべき重要ポイントを解説

おすすめ資料 -

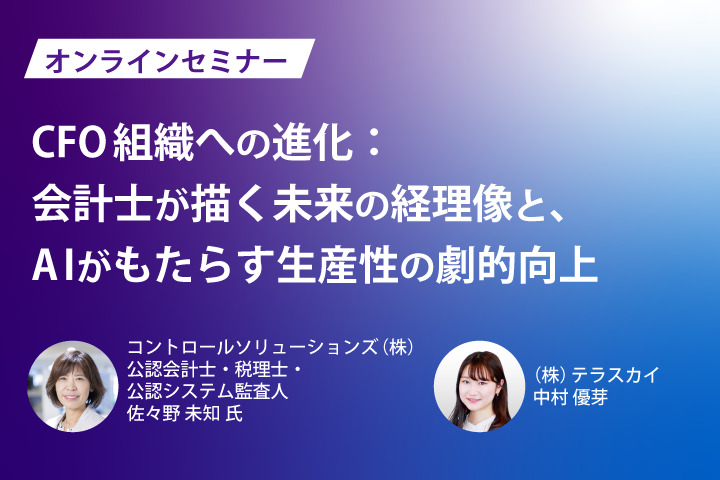

1on1を「雑談」から「成長設計」へ変える――役割を軸にした仕組みで実現する、形骸化しない対話とは?

ニュース -

降格人事を「不当」とされないための基礎知識と実務ポイント

ニュース -

従業員満足度(ES)とは?向上させるための7つの方法

ニュース -

月次決算で経営判断をすばやく!利益を生む月次決算の取り入れ方

ニュース -

賃上げ実施も9割超が「生活改善せず」と回答 従業員の8割が望む「第3の賃上げ」の実態を調査

ニュース -

業務委託契約書の書き方のポイントは?知っておくべき基礎知識

おすすめ資料 -

中堅企業はココで選ぶ! 会計システムの選び方ガイド

おすすめ資料 -

フリーアドレスの成功事例 ご紹介

おすすめ資料 -

新型コロナウィルス問題と見直しておきたい契約条項

おすすめ資料 -

契約書作成の際に必ず押さえておきたい8つのポイント

おすすめ資料 -

経理の予算管理とは?基本から予実管理・差異分析・ツール活用まで実務目線で解説

ニュース -

組織における意思決定の種類とは? トップダウン・ボトムアップの活用法を解説!

ニュース -

又は・若しくはの違いとは?意味・使い分けと契約書での注意点を例文で解説

ニュース -

振替休日の月またぎ対応!給与計算ミスを防ぐための必須知識

ニュース -

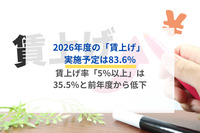

2026年度の「賃上げ」 実施予定は83.6% 賃上げ率「5%以上」は35.5%と前年度から低下

ニュース