公開日 /-create_datetime-/

通勤手当は所得税や住民税などがかからない「非課税」となりますが、その額には上限があることはご存知ですか?仮に上限額を超えてしまったらどうなるのでしょうか?そもそも通勤手当はいくらまでなら非課税になるのでしょうか?

今回は意外と知られていない、通勤手当の非課税上限を超えてしまった場合の扱いについて解説します。

そもそも通勤手当とは?なぜ課税対象に?

通勤手当は通勤にかかる費用、たとえば電車やバスの運賃やガソリン代、高速料金などを補助する目的で会社が支給するものです。「お金を支払う」という点では給料(賃金)と同じですが、性質は大きく異なります。

給料は労働に対する対価であり、所得として課税対象となります。たとえば年間400万円の給料が支給された場合は、その400万円分に対して所得税などがかかってきます。(所得控除などは考慮していません)

しかし、通勤手当は前述のとおり通勤するために必要となる費用を会社が負担するという性質のものです。従業員は電車やバスの運賃などを支払って通勤してくれているのであって、会社がその損失分を補填するというのが通勤手当です。必要経費である通勤手当にまで課税をすると不平等感が出るため、税金がかからないという仕組みになっています。

たとえば年収400万円でそのうち通勤手当が10万円だと仮定したら、390万円が課税対象となります。

通勤手当の非課税額には上限が設定されている

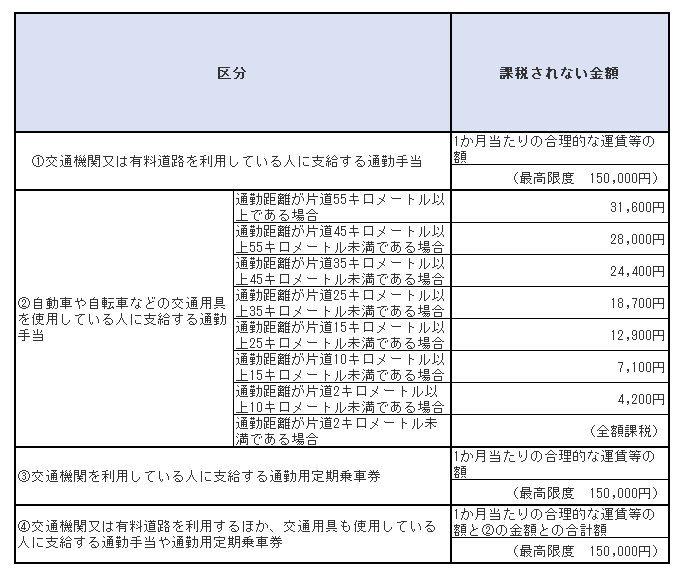

通勤手当は非課税となりますが、いくらでもOKというわけではありません。あくまで「合理的な経路と方法」というのが原則です。たとえば毎日沖縄から東京まで飛行機を使って通勤したり、電車で通える場所であるにも関わらず贅沢をしてハイヤーで通ったりといったことは合理的とはあまり言えません。そこで、非課税額には上限が設定されています。国税庁のホームページを参考に、下表に区分ごとの上限額をまとめてみました。

通勤手当の非課税額の上限は15万円ということになります。電車で通っている人や高速道路を使って通勤している人であれば15万円までを非課税枠の通勤手当として支給することができます。注意が必要なのは下道を使って自動車等で通勤している人です。有料道路などを使わない場合、上限は距離ごとに決められています。たとえば12 kmの距離を車でかつ下道を使って通っているケースは「通勤距離が片道10 キロメートル以上15キロメートル未満である場合」に該当するので上限額は7,100円となり、上限である15万円を通勤手当として支給することはできません。また、2kmの範囲で通勤している人の場合は通勤手当を支給しても非課税対象とはならないので、税金がかかってしまうことになります。

特に注意が必要なのは遠距離通勤者です。近年地方移住も増えてきて、新幹線通勤などをされる方も増えてきました。また、自動車通勤であっても高速道路を使うと費用がかさみます。あまりにも距離が遠すぎると上限額を超過する可能性も考えられます。

東海道新幹線を例に挙げると、東京から静岡までは1ヶ月あたりの定期代が136,330円なので非課税枠で通勤手当の支給が可能です。しかし、東京から掛川までとなると175,400円となり上限額を超過してしまいます。おおよそ200kmまでが「合理的」とみなされているようです。

ちなみに通勤手当の非課税限度額は税制改正によって平成28年1月1日に現行の15万円に引き上げられ、それ以前は10万円でした。今までは課税対象だった人も、この改正で非課税対象になった可能性もあります。

通勤手当の上限額を超過したらどうなる?

仮に通勤手当の上限額を超過した場合は、越えた分が「賃金」という扱いになります。そのため、超過分に関しては課税対象となります。

たとえば掛川から東京まで新幹線で通うとなると、先ほどもご説明したように月175,400円かかります。この場合、15万円までは非課税となりますが、残りの25,400円は給料という扱いになり課税されてしまうのです。従業員は税金を支払うか、非課税の範囲で通勤できるエリアまで引っ越すか、もう少し運賃が安くなる手段に変えるかを選択しなければいけません。

また、非課税の対象となるのは所得税や住民税のみであることにも注意が必要です。健康保険や厚生年金の額は通勤手当も含めた所得で算出されます。たとえば徒歩で通勤していて通勤手当がないAさんと、静岡から東京まで通勤手当の支給を受けて新幹線で通っているBさん。基本給が同じであれば所得税の額は変わりませんが、健康保険料や厚生年金の掛け金は通勤手当が支給されるBさんのほうが高くなってしまいます。

まとめ

2024年度の法改正をまとめてチェックするまずは通勤手当の非課税限度額は15万円であることを念頭に置いておきましょう。仮に新幹線や高速道路などを使って通勤している人がいる場合、非課税枠を超過してしまう可能性も考えられます。

働き方も多様化し、通勤スタイルも人それぞれ。特に遠距離通勤をしている従業員がいる場合は、通勤手当にも上限があること、社会保険料が上がることなどを説明して損をしないよう配慮をする必要があるかもしれません。

※本記事は一般的な情報提供を目的としており、最新情報や具体的対応は公式情報や専門家にご確認ください。詳細はご利用規約をご覧ください。

おすすめコンテンツ

新着おすすめセミナー

人気記事ランキング

キャリア記事ランキング

新着動画

関連情報

-

優秀な退職者を「もう一度仲間に」変える 人材不足時代の新採用戦略

おすすめ資料 -

工事請負契約書とは?作成時の注意点などを解説!

おすすめ資料 -

契約不適合責任とは?売買契約書で 注意すべきポイントについて

おすすめ資料 -

新卒エンジニア採用に20年投資し続けてわかったこと~代表取締役が語る新卒採用の重要性~

おすすめ資料 -

郵便物の電子化による部署別 業務効率化事例

おすすめ資料 -

AIガバナンスを形にする「Human-in-the-loop」実装ガイド

ニュース -

【IPO労務の誤解】グロース市場とTOKYO PRO Market(TPM)で労務審査基準は変わらない?「プロ市場なら緩い」という認識が招く致命的リスク

ニュース -

子育て座談会やバイアス研修で風土改革 モノタロウ、女性活躍最高位「プラチナえるぼし認定」取得

ニュース -

消費税の特定課税仕入れとは?仕入税額控除の際の注意点

ニュース -

越境ECに向いている企業・向いていない企業とは? 成功しやすいビジネスモデルと企業特性を解説

ニュース -

消費者契約法で無効にならないキャンセルポリシーの作成方法

おすすめ資料 -

オフィスステーション年末調整

おすすめ資料 -

健康経営ソリューションとして 社宅・社員寮が果たす役割

おすすめ資料 -

業務委託契約(Service Agreement)の英文契約書を作成する際の注意点を弁護士が解説

おすすめ資料 -

他社との違いは?電子契約サービスの比較検討ガイドのご紹介

おすすめ資料 -

管理職を罰ゲーム化させない組織へ ~役割の拡大 × 深化による貢献の視点でプレイングマネジャーから抜け出す~

ニュース -

研究開発費及びソフトウェアの会計処理 第5回(最終回) ソフトウェアと循環取引

ニュース -

内定者研修の進め方ガイド|目的・内容・実施時期と注意点を整理

ニュース -

2025年上場企業の「不適切会計」開示43社・49件 11年ぶり社数・件数が50社・件を下回る、粉飾は7件

ニュース -

④労災事故発生時の対応と届出│労災についての実務上の留意点

ニュース