公開日 /-create_datetime-/

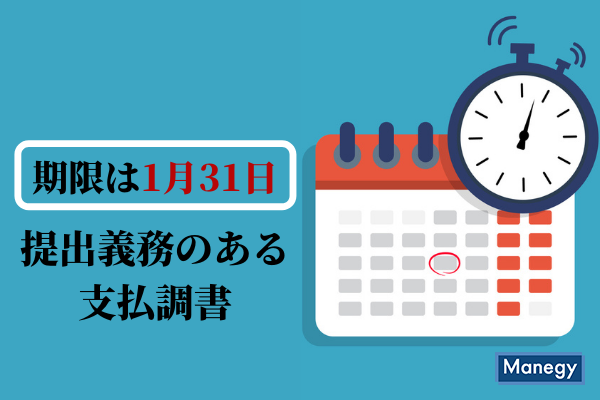

年明け早々、経理担当者が取り組むべき業務の一つが「支払調書」の作成と税務署への提出です。

提出期限は原則として1月31日ですので、すぐにでも取りかかる必要があります。ここであらためて支払調書についておさらいしておきましょう。

法律で提出が義務付けられた法定調書

企業には、法律で提出が義務付けられているさまざまな法定調書があります。その中の代表的な書類が、「給与所得の源泉徴収票」と、今回取り上げる支払調書になります。

源泉徴収票とは、従業員に支払った1年間の給与額を示す書類です。支払調書は企業が個人事業主やフリーランスへ支払った外部委託費額を示すものになります。

つまり、税務署が確定申告をする個人事業主やフリーランスの所得額を、正確に把握するために必要となる書類です。そこに記載されているのは、企業が法人や個人へ支払った外部委託費の額と、その内容になります。また、所得額に応じた所得税を、算出するために必要になります。

国税庁のホームページから書式がダウンロードできる

ここで、支払調書にはどのような記載項目があるのかを、あらためて確認しておきましょう。「支払を受ける者」「区分」「細目」「支払金額」「源泉徴収税額」「摘要」「支払者」の項目があります。

支払いを受ける者は、報酬(支払)を受け取った人のことで、そこには住所、氏名(名称)、個人番号(法人番号)を記入します。次に区分の項目を見ていきましょう。ここには、何の業務に、いくらの報酬を支払ったのかがわかるように記入します。

区分の項目に該当するのは弁護士報酬や税理士報酬、原稿料、翻訳料、講演料などです。たとえば顧問料以外に発生した弁護士報酬については、弁護士が関与した事件名も記入する必要がありますので注意しましょう。

また、「支払金額」の欄には、1月1日から12月31日の1年の間に支払いが確定した金額を記入します。

ここで注意すべき点が、実際に支払った金額だけではなく、支払日の関係でまだ支払われていないものの支払うことが確定している報酬額や、控除額以下のために源泉徴収を行わなかったものも含めて記入しなければなりません。

その場合、上段に未払額、下段に年度内の支払金額合計(消費税込)を記入します。支払調書の作成には、細かなルールもありますので、国税庁のホームページから、書式をダウンロードして活用することをおすすめします。

まとめ

支払調書を税務署へ提出する方法は、国税電子申告・納税システムのe-taxがあります。それを利用する際には、あらかじめ所轄の税務署に申請し承認を受ける必要があります。税務署まで足を運ばなくても提出できるので、経理担当者の業務負担を軽減するためにもデジタル化にチャレンジしてはいかがでしょうか。

支払調書を出し終わったら、2月は学びの時間を作ってみては?

※本記事は一般的な情報提供を目的としており、最新情報や具体的対応は公式情報や専門家にご確認ください。詳細はご利用規約をご覧ください。

おすすめコンテンツ

新着おすすめセミナー

人気記事ランキング

キャリア記事ランキング

新着動画

関連情報

-

中堅企業はココで選ぶ! 会計システムの選び方ガイド

おすすめ資料 -

シニア雇用時代の健康管理の備えとは? 健康管理見直しどきナビ

おすすめ資料 -

サポート終了前に読みたい会計システム見直しガイド

おすすめ資料 -

ハイブリッドワーク・ フリーアドレス導入に際して発生する課題は?

おすすめ資料 -

【スキル管理のメリットと手法】効果的・効率的な人材育成を実践!

おすすめ資料 -

賃上げ実施も9割超が「生活改善せず」と回答 従業員の8割が望む「第3の賃上げ」の実態を調査

ニュース -

経理の予算管理とは?基本から予実管理・差異分析・ツール活用まで実務目線で解説

ニュース -

組織における意思決定の種類とは? トップダウン・ボトムアップの活用法を解説!

ニュース -

又は・若しくはの違いとは?意味・使い分けと契約書での注意点を例文で解説

ニュース -

振替休日の月またぎ対応!給与計算ミスを防ぐための必須知識

ニュース -

契約書のリーガルチェックの重要性と6つのチェックポイント

おすすめ資料 -

契約書チェック(契約審査)の重要性とチェックを行う際のポイント

おすすめ資料 -

弁護士業におけるスキャン代行活用事例

おすすめ資料 -

【新卒採用トレンド】優秀な人事は押さえている!新卒採用3大トレンド

おすすめ資料 -

債権管理・入金消込効率化『Victory-ONE/G4』導入事例 ~入金消込の効率が飛躍的にアップ! ティーペック株式会社~

おすすめ資料 -

2026年度の「賃上げ」 実施予定は83.6% 賃上げ率「5%以上」は35.5%と前年度から低下

ニュース -

介護休業制度とは?―2025年法改正と制定経緯から考える、仕事と介護の両立支援の本質―

ニュース -

【役員の死亡退職金と税金】課税対象額のシミュレーションと「規程がない」時の対応策について解説!

ニュース -

「インポスター症候群」を知り、人事の観点からできる対処法を学ぶ

ニュース -

過重労働の判断基準と健康リスクを徹底解説 ─ 厚労省ガイドラインで学ぶ企業の防止策

ニュース