公開日 /-create_datetime-/

年末調整・法定調書のサービス一覧

年末調整ツールを導入すると、煩雑な給与計算や社会保険手続きが自動化され、管理部門や経営者はより戦略的な業務に集中できます。時間とリソースの節約につながり、業務の効率が向上します。また、ツールの精度により計算ミスが減少し、ストレスの軽減にも繋がります。

年末調整は、一年間の収入から支払った税金が正確であることを確認し、必要に応じて調整するための重要な手続きです。年末調整を正確に実施することは、従業員が不必要な確定申告をせず、正確に税額を支払うためには不可欠です。

この手続きには、従業員からの情報収集、具体的な税額の計算、そして必要な書類の提出が含まれます。正しい知識と適切な準備により、年末の業務を効率的に行い、従業員と企業双方にとって多くのメリットをもたらすことができます。

主な目的は、従業員が年間を通じて支払った税金が正確であることを保証することです。従業員の生活状況や経済状況の変化によって控除額が変わるため、正しく反映させることで、過剰または不足した税金を調整します。

1.情報の収集:従業員から扶養家族の情報、保険料控除の証明、医療費控除の領収書など、年間を通じての変更事項を収集します。

2.計算の実施:収集した情報をもとに、実際の税額を計算します。これには、所得税、住民税の計算が含まれ、必要に応じて調整されます。

3.過不足の調整:計算結果に基づき、従業員が支払い過ぎた税金は還付され、不足している場合は追加で徴収されます。この調整は通常、年末の給与や賞与の支払いと同時に行われます。

年末調整を行う際には、以下のような書類が必要となります。

・扶養控除等申告書

・保険料控除証明書

・医療費控除の領収書

・住宅ローン控除の証明書など

正確な年末調整を行うことで、従業員は不必要な確定申告をせず、正確な税額の支払いが可能となります。

年末調整は、従業員と企業にとって双方にメリットがあり、労働者が安心して働ける環境を提供するための重要な役割を果たします。正しい知識と適切な準備により、年末の業務を効率的に終えることが可能です。

年末調整と確定申告は、どちらも税金の計算と納付に関連するプロセスですが、対象者、時期、目的において大きな違いがあります。

年末調整は、給与所得者が主な対象で、雇用者が従業員の代わりに行う手続きです。これにより、給与から年間を通じて源泉徴収された所得税が調整され、納めるべき正確な税額が計算されます。主に、会社が従業員のために所得税額を最終的に調整し、その年の税金が正しく計算されているかを確認します。

一方で、確定申告は、個人が直接行う手続きであり、給与所得者の他にも、自営業者やフリーランス、不動産所得や株式等の所得がある人などが対象です。確定申告では、さまざまな所得と控除を申告し、その年の総所得税額を計算します。これにより、年間を通じて支払った税金が過不足なく適切であったかを自己申告します。

年末調整は、その名の通り毎年12月に行われます。これにより、1年間の所得と税金が調整され、その結果が翌年の初めに反映されます。確定申告の手続きは、翌年の2月16日から3月15日までの期間に行われ、個人が前年の所得と納税状況を申告します。

年末調整の主な目的は、従業員が適切な税額を納税しているかを確認し、調整することです。これにより、多くの給与所得者が確定申告を行う必要がなくなります。しかし、年末調整ではカバーできない控除や所得がある場合、または自営業など他の所得がある場合は、個人が確定申告を行う必要があります。

年末調整での還付金は、従業員が一年間に支払った所得税や住民税が過剰に徴収された場合に戻される金額です。この還付は、従業員の給与から源泉徴収された税金が実際の税負担より多かった際に発生します。

1.過剰な源泉徴収: 一年間の給与から徴収された税金が、実際の年間所得税額を超えた場合。

2.控除の適用: 扶養家族の増加、保険料や医療費などの控除が適用された後に、納めた税金が過剰と判定された場合。

還付金は、年末調整の過程で計算されます。具体的には、年間の所得と適用される控除を確定した後、実際に支払われた税金と必要税額を比較し、過払いがあればその分が還付されます。

1.総所得の計算: 最初に、従業員の年間総所得を計算します。これには給与所得の他、賞与やその他の収入も含まれます。

2.所得控除の適用: 次に、基礎控除、社会保険料控除、扶養控除などの所得控除を適用します。これらの控除を適用後の金額が課税所得となります。

3.税額の計算: 課税所得に対して適用される税率を乗じて、理論上の年間所得税額を算出します。

4.源泉徴収額との比較: 実際に給与から源泉徴収された税額と計算された税額を比較します。もし源泉徴収額が計算税額を上回っていれば、その差額が還付されます。

5.還付金の計算: 還付金は、源泉徴収された税額から計算された税額を差し引いた金額として計算されます。これが従業員に還付される金額となります。

還付金は通常、年末調整が完了すると、翌年の初めに給与と一緒に支払われます。この還付金は、従業員の給与明細に明記され、どのような項目でいくら還付されたのかが詳しく記載されます。

・控除申告を忘れずに: 保険料控除や医療費控除など、適用可能なすべての控除を確実に申告する。

・書類の準備: 控除に必要な証明書やレシートは、年末調整の前に準備しておくことが重要です。

年末調整での還付金は、従業員にとって有益な制度であり、適切な申告と計算によって過払い税金が正しく返還されることで、個々の経済的負担が軽減されます。

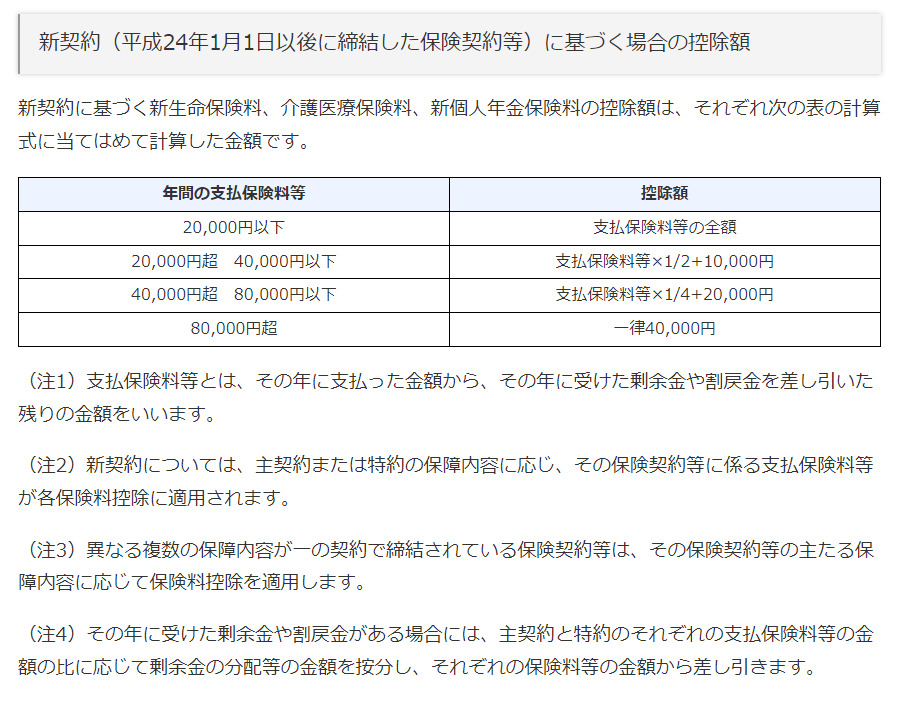

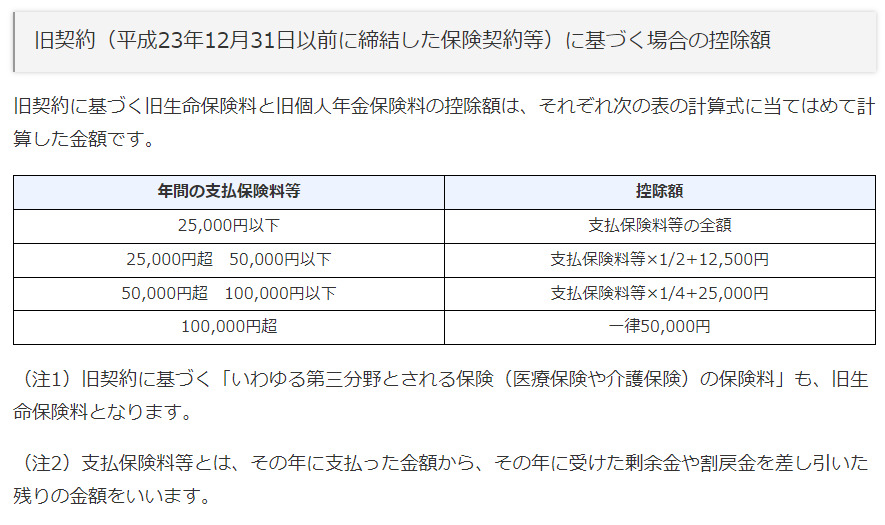

年末調整における保険料控除は、従業員が支払った保険料を税金から控除することで実質的な税負担を軽減する制度です。これには健康保険、国民健康保険、生命保険、地震保険など、さまざまな種類の保険料が含まれます。

保険料控除は、主に以下の種類の保険料が対象となります。

・生命保険料控除:定期保険や終身保険など、生命保険に支払った保険料が対象です。

・個人年金保険料控除:個人年金保険への支払いが対象で、将来の年金受取りに備えるための保険です。

・地震保険料控除:住宅を地震の損害から守るための地震保険料が対象です。

・医療保険料控除:病気や怪我をカバーする医療保険に関連する支払いです。

控除額は、支払った保険料の種類と金額に基づいて計算されます。具体的な計算式は、支払った保険料に応じた一定の割合を税額から引く形で行われ、年末調整の手続きの中で自動的に適用されます。

引用:ともに生命保険料控除 | 国税庁より

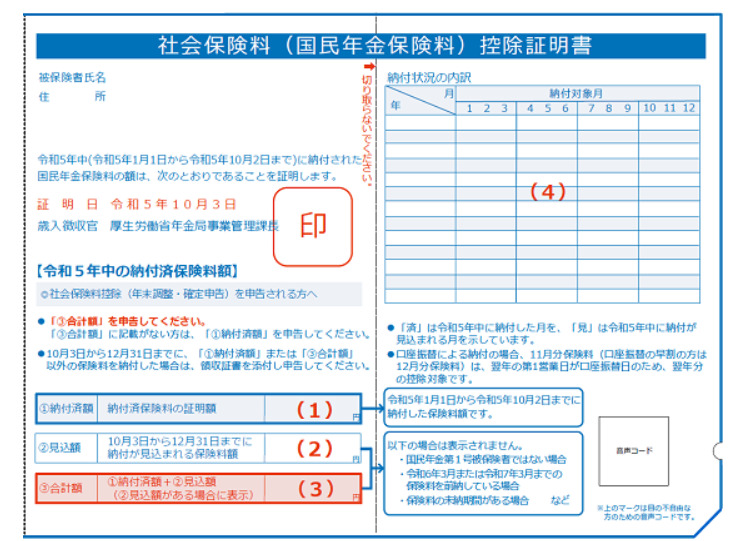

保険料控除を受けるためには、保険会社から提供される保険料支払証明書が必要です。この証明書は年末調整の際に会社に提出し、控除を適用するための重要な文書となります。

引用:令和5年分社会保険料(国民年金保険料)控除証明書の発行について | 日本年金機構

年末調整は従業員の年間所得税が正確に計算されるようにするための重要なプロセスです。正しく書類を作成することで、従業員や会社の税務関連の問題を未然に防ぎます。

1.個人情報の記入:従業員の名前、住所、社会保険番号など、基本的な個人情報を正確に記入します。

2.給与情報の記載:年間の総給与額、源泉徴収された税額、給与から控除された社会保険料等を記載します。

3.控除情報の詳細:扶養家族の数、保険料控除、医療費控除など、適用される控除項目を明確に記入します。

完成した年末調整の書類は、通常、人事部や経理部に提出されます。企業によっては、オンラインでの提出を求める場合もありますので、提出方法と締切に注意してください。

・控除漏れ:家族構成の変更や保険の加入状況が変わった場合、それに応じて控除額が変わる可能性があります。年末前にはこれらの情報を再確認し、適切な控除が適用されているかを確認してください。

・書類の紛失:重要な書類はデジタル化してバックアップを取るか、物理的に安全な場所に保管しておくことが重要です。

医療費控除は、一定額以上の医療費を支払った場合に適用される税額控除です。この制度を利用することで、高額な医療費がかかった年に税負担を軽減することが可能となります。

医療費控除の対象となるのは、自分自身や扶養家族のために支払った医療費です。これには以下のような費用が含まれます。

・病院やクリニックでの診療費

・処方箋薬の購入費

・特定の医療機器の購入費

・通院に必要な交通費

ただし、美容整形や健康診断など、医療目的以外での支出は対象外です。

医療費控除を申請するためには、以下の書類が必要です。

1.医療費の領収書:医療機関から発行された領収書で、支払った医療費の詳細が記載されている必要があります。

2.支払証明書:保険薬局など、領収書以外の証明書が必要な場合もあります。

3.交通費の記録:通院に使った公共交通機関の領収書や、自動車での通院の場合はガソリン代等の証拠が必要です。

年末調整の際に、これらの書類を人事部や経理部に提出します。企業が行う年末調整で医療費控除が適用される場合と、個人で確定申告を行う必要がある場合があります。確定申告が必要な場合は、翌年の早い段階で税務署に対して申告を行う必要があります。

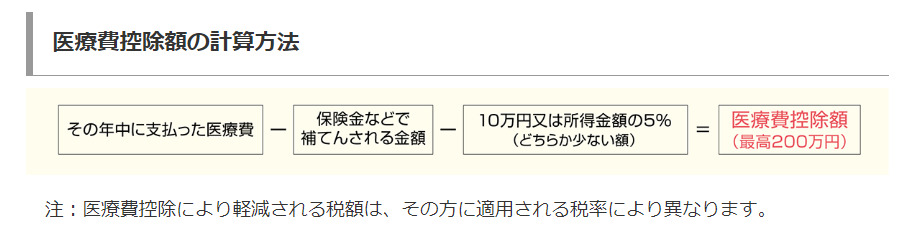

医療費控除は、年間で支払った医療費が10万円または所得の5%を超えた部分について適用されます。控除額は、超えた金額全体に対して計算され、その結果、納めるべき所得税が減額されます。

医療費控除を正しく理解し、適切に申請することで、大きな医療費がかかった年の負担を少しでも軽減できます。毎年の医療費の記録をしっかりと保管しておくことが、スムーズな申請には不可欠です。

年末調整は、給与所得者にとって不可欠な年次手続きであり、その正確な実施は従業員だけでなく企業にとっても多くの利点をもたらします。この手続きを通じて、従業員は過剰または不足した税金を適切に調整し、翌年の税務負担を正確に把握することができます。また、正しい年末調整は、無用な確定申告の手間を省き、時間と労力を節約することが可能です。

従業員から収集された情報を基に、扶養家族の変更、保険料の控除、医療費控除などの変動を精確に反映させ、それに基づいた税金の調整が行われます。

健康経営ソリューションとして 社宅・社員寮が果たす役割

ラフールサーベイ導入事例集

雇用契約書の記載事項を知りたい方必見!必須事項や注意点を解説

中堅大企業のための人事給与アウトソーシング導入チェックポイント

サーベイツールを徹底比較!

2025年「6月の振り返りと7月の準備」

新経済連盟が「働きがい改革」のための提言を公表 カギとなる「成長支援型労働制度」とは?

IFRSとは?日本基準との違いや導入後に期待できる効果を解説

【対談インタビュー】社員エンゲージメント向上はヒットを生み出すための事業戦略。株式会社ポニーキャニオンが取り組むデータドリブンな人事・組織改革とは

【法人向け】本当に安全なファイル共有ツールの選び方|セキュリティリスクと対策

契約書のリーガルチェックの重要性と6つのチェックポイント

押印に合わせた電子署名形態の選択

契約不適合責任とは?売買契約書で 注意すべきポイントについて

英文契約書のリーガルチェックについて

Docusign CLM 導入事例(ウーブン・バイ・トヨタ株式会社)

海外拠点とのファイル共有が遅い…通信遅延やガバナンス課題を解決する5つの視点

【人材流出・離職防止】副業・兼業の拡大にどう備える? 業界ごとの課題と企業がすべき対応とは

職場での多様性の浸透進まず 「属性は関係ない」「そもそも話し合う雰囲気ない」などの回答が集中

Manegy 夏の大ボーナスキャンペーン開催中!265名に最大18,000円のアマゾンギフトカードが当たるビッグチャンス!【応募締切:2025年7月25日】

IPO審査をクリアする!成長企業のためのハラスメント対策:健全な職場環境が上場への鍵

公開日 /-create_datetime-/