公開日 /-create_datetime-/

「投資」は、企業活動に欠かせないものです。事業を成長させるため、企業はいくつかの投資案件の中から慎重に投資先を選定する必要があります。

新しい大型プロジェクトの金庫番に抜擢されたものの、「投資の意思決定に影響を与えるような判断をした経験がない」と悩んでいる方もいるかもしれません。

企業の投資の意思決定に関しては、まず、NPVとIRRの2つの方法を理解することが重要です。今回は、投資の意思決定に関する基本的な考え方を解説します。

⇒Manegyユーザーに人気のM&A関連サービスは?ここからチェック!

NPV(正味現在価値)とは

企業投資の意思決定に関する方法として、有名なものが2つあります。1つ目が、NPV法(正味現在価値法)です。正味現在価値は、以下のような数式で求められます。

NPV = 投資によって発生するキャッシュフローの現在価値(PV)-投資金額(I)

NPV法は簡単にいえば、PV-Iが0よりも大きければ利益が出るため投資の判断をし、逆にマイナスであれば利益が出ないため投資を控えるといった意思決定となります。

NPVは、投資によってどれだけの利益が得られるのかを示しています。つまり、投資プロジェクトの評価指標であり、「NPVが高ければ高いほど投資の対象として優れている」といえるのです。

具体的なケースを3つ想定してみましょう。

・案件A:投資によって発生するキャッシュフローの現在価値が1,500万円であり、投資金額が1,600万円

・案件B:投資によって発生するキャッシュフローの現在価値が2,000万円であり、投資金額が1,900万円

・案件C:投資によって発生するキャッシュフローの現在価値が1,500万円であり、投資金額が1,300万円

上記のうち、案件AのNPVはマイナスの数値になるため、「投資判断をすべきでない」と断定できます。残りの2つについては、いずれもNPVが0を上回るため、投資をしてもよいという判断です。

両者を比べると、Bの方がキャッシュフローの現在価値は高いですが、NPVを比較するとCが最も優れた案件となります。どちらかを選択しなければならない場合は、BではなくCを選ぶのが賢明な判断です。

IRR(内部収益率)とは

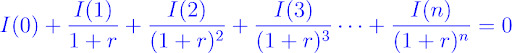

もう1つ覚えておきたいのが、IRR(内部収益率)です。簡単にいえば、「投資がどれだけ効率的であるか」を測定する指標であり、投資額をどれくらいの期間で回収できるのかを想定します。IRRの計算式は以下の通りです。

上記の数式の詳細は以下の通りです。

・I(0):初期投資額(投資をしているので必ずマイナスの数値になります)

・I(n):n年目のキャッシュフロー

・r:IRR(内部収益率)

計算式を見ると複雑に感じられるかもしれませんが、ExcelのIRR関数を使うことによって、簡単に求めることができます。「初期投資額」「n年目のキャッシュフロー」などの情報がまとまっていれば、IRRを容易に算出できるため、プロジェクトの比較も容易です。

たとえば、以下のようなプロジェクトがあったとします。

・案件A:IRRが2.06%

・案件B:IRRが2.00%

・案件C:IRRが2.01%

投資が効率的であればあるほど、IRRが高くなるため、上記のプロジェクトの中では「案件A」が効率面で最も優れているといえます。ただしIRRは、あくまでも「投資の効率性」に関する指標であり、投資規模を考慮できません。

投資の効率にばかり目を向けて、肝心な収益額を見落としてしまっては元も子もありません。投資の判断材料としてIRRを考えるのはもちろん重要ですが、投資の規模をふまえ総合的に意思決定をすることが大切です。

NPVとIRRはどちらを優先すべきか

NPVとIRRの2つの要素が混在している場合、どの案件を選べばよいのでしょうか。たとえば以下のような案件です。

・A:NPVが150万円、IRRが10%

・B:NPVが140万円、IRRが12%

・C:NPVが130万円、IRRが14%

NPVで考えれば案件Aが優れているものの、IRRであれば案件Cに軍配が上がります。案件Bは、NPVとIRRのバランスが良好です。

結論からいえば、資本的な制約が存在する場合は、IRRの高い案件を選ぶべきです。投資金額が決められている場合、投資金額をいかにスムーズに回収できるかが問題となります。上記の例でいえば、案件Cを選ぶのが望ましいでしょう。

一方、資本的な制約が存在しない場合、内部収益率よりも企業価値の向上を優先し、NPVの大きい案件を選ぶべきとされています。上記の例でいえば、案件Aを選択するのがよいでしょう。

まとめ

投資の意思決定に影響を与える考え方として、NPVと IRRの2つを紹介しました。他にも、企業の負債を考慮したAPV法や、投資に伴う株式への効果を重視したFTE法などがあります。

こうした方法は、さまざまな理論の元に成り立っており、数値を求めるまでの手続きも煩雑です。Excelの関数など便利なツールを活用しつつ、スムーズに導き出せるようにしておくとよいでしょう。

投資の世界は奥深く、NPVやIRRを理解したからといって、すぐに業務を完璧にこなせるようになるわけではありません。理論と実践の両方を意識しつつ、長期的にスキルを身に付けていくことを考えましょう。

⇒Manegyユーザーに人気のM&A関連サービスは?ここからチェック!

おすすめコンテンツ

関連ニュース

人気記事ランキング

キャリア記事ランキング

新着動画

関連情報

-

オフィスステーション年末調整

おすすめ資料 -

社員と会社の両方が幸せになる生活サポートとは?

おすすめ資料 -

債権管理・入金消込効率化『Victory-ONE/G4』導入事例 ~30時間かかっていた入金消込がほんの数十秒に! 伊藤忠エネクス株式会社~

おすすめ資料 -

5社比較表付き!電子帳簿保存システム選び方ガイド

おすすめ資料 -

契約書作成の際に必ず押さえておきたい8つのポイント

おすすめ資料 -

ランスタ開催直前告知!成長企業の経理担当者なら押さえておきたいウェビナーは…?

ニュース -

【管理部門・士業の実態調査】2024年度の給与アップと人事評価の実態とは?

ニュース -

社内不正被害、人材の流動性が高い4月から6月は要注意 被害の6割近くは「情報持ち出し」

ニュース -

学生の就職観は「楽しく働きたい」「ノルマがきついのは嫌!」~企業が採用活動をするときのポイント~

ニュース -

【2024年度の賃金動向】企業の約6割が“賃上げ見込み”過去最高記録を更新へ。半数超が「ベースアップ」を実施予定

ニュース -

若手人材の早期離職を防ぐ1on1とは?~早期離職原因 TOP3から考える会話のテーマ~

おすすめ資料 -

株式譲渡契約書とは?記載事項や作成時の注意点について解説!

おすすめ資料 -

フランチャイズ契約を締結する前にチェックすべきポイントとは(加盟店の立場から)

おすすめ資料 -

失敗しない請求書受領システム選び方ガイド【2024年1月最新版】

おすすめ資料 -

「人事部の実態と業務効率化」に関するサーベイ結果調査レポート【MURC&DCS共同制作】

おすすめ資料 -

経費精算システムで経理業務を劇的効率化! おすすめサービスも厳選紹介

ニュース -

労働者との間で増加するトラブル、不当労働行為を回避する企業の心得

ニュース -

ホールディング経営とは? グループ経営との違いについて解説

ニュース -

社会保険の適用拡大、担当者向けの手引きなどコンテンツを公開 厚労省が特設サイトをリニューアル

ニュース -

雇用就農資金とは?次世代の農業経営者育成を支援!最大2年間の人件費や住居費等を助成します

ニュース